Professional Documents

Culture Documents

Metode Bunga Efektif Bond

Uploaded by

Si LilahCopyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Metode Bunga Efektif Bond

Uploaded by

Si LilahCopyright:

Available Formats

MODUL 3

HUTANG JANGKA PANJANG (LONG-TERM DEBT)

METODE BUNGA EFEKTIF Prosedur yang dipilih profesi akuntansi untuk amortisasi diskonto atau premi adalah metode bunga efektif (amortisasi dari bunga sekarang). efektif: 1. Beban bunga obligasi dihitung pertama kali dengan mengalikan nilai tercatat obligasi pada awal periode dengan suku bunga efektif 2. Amortisasi diskonto dan premi obligasi kemudian ditentukan dengan Dalam metode

memperbandingkan beban bunga obligasi terhadap bunga yang dibayarkan Perhitungan Amortisasi digambarkan sebagai berikut: Beban Bunga Obligasi Nilai tercatat obligasi pada awal periode x suku bunga efektif Pembayaran Bunga Obligasi Jumlah nominal obligasi x Suku bunga Ditetapkan = Jumlah Amortisasi

Contoh: 1. Obligasi Diterbitkan pada Diskonto Evermaster Cocporation menerbitkan obligasi 8 % senilai $100.000 pada tanggal 1 Januari 2001 dan jatuh tempo 1 Januari 2006, dengan bunga dibayarkan setiap tanggal 1 Juli dan 1 Januari. Karena investor menuntut suku bunga efektif sebesar 10 %, maka mereka membayar $92.278 untuk obligasi senilai $100.000,

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

yang mendaptakan diskonto sebesar $7.722. Diskonto sebesar S7.722 ini dihitung sebagai berikut: Nilai jatuh tempo hutang obligasi Nilai sekarang dari $100.000 yang jatuh tempo dalam 5 tahun pada 10 %, bunga dibayar secara setengah tahunan FVIF10,5% = $100.000 x 0.61391 Nlai sekarang dari $4.000. bunga dibayar secara setengah tahunan selama 5 tahun pada 10 % per tahun PVIFA10,5% = $ 4.000 x 7.72173 Hasil dari penjualan obligasi Diskonto atas hutang obligasi $30.887 $92.278 $ 7.722 $61.391 $100.000

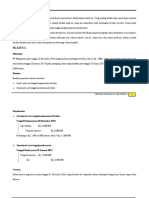

Skedul Amortisasi diskonto Obligasi Metode bunga Efektif-Pembayaran Bunga Setengah Tahunan Obligasi 5 tahun, 8 %, Dijual Untuk Hasil 10 % Tanggal Kas Yang Dibayarkan Beban Bunga Amortisasi Bunga Jumlah tercatat Obligasi 92.278 4.000*) 4.000 4.000 4.000 4.000 4.000 4.000 4.000 4.000 4.000 40.000 4.614**) 4.645 4.677 4.711 4.746 4.783 4.823 4.864 4.907 4.952 47.722 614***) 645 677 711 746 783 823 864 907 952 7.722 92.892****) 93.537 94.214 94.925 95.971 96.454 97.277 98.141 99.048 100.000

1/1/01 1/7/01 1/1/02 1/7/02 1/1/03 1/7/03 1/1/04 1/7/04 1/1/05 1/7/05 1/1/06 Jumlah

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

Catatan: *) $100.000 x 0.08 x 6/12 = $4.000 **) $92.278 x 0.10 x 6/12 = $4.614 ***) $4.614 $4.000 = $614 ****) $92.278 + $614 = $92.892 1 Januari 2001 Dr. Kas Dr. Diskonto atas hutang Obligasi Cr. Hutang Obligasi (Jurnal untuk mencatat penerbitan obligasi) 1 Juli 2001 Dr. Beban Bunga Obligasi Cr. Kas Cr. Diskonto atas Hutang Obligasi $4.614 $4.000 $ 614 $92.276 $ 7.722 $100.000

(Untuk mencatat pembayaran bunga pertama dan amortisasi diskonto) 31 Desember 2001 Dr. Beban Bunga Obligasi Cr. Hutang Bunga Obligasi Cr. Diskonto atas Hutang Obligasi $4.645 $4.000 $ 645

(Untuk mencatat akrual bunga dan amortisasi diskonto)

2. Obligasi Diterbitkan Pada Premi Jika investor ingin menerima suku bunga 6%, maka mereka akan membayar $108.530 atau premi sebesar $8.530 yang dihitung sebagai berikut: Nilai jatuh tempo hutang obligasi Nilai sekarang dari $100.000 yang jatuh tempo dalam 5 tahun pada 6 %, bunga dibayar secara setengah tahunan FVIF 10,3% = $100.000 x 0.74409 $74.409 $100.000

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

Nlai sekarang dari $4.000. bunga dibayar secara setengah tahunan selama 5 tahun pada 6 % per tahun FVIA10,3% ) = $ 4.000 x 8.53020 Hasil dari penjualan obligasi Premi atas hutang obligasi $34.121 $92.278 $ 8.530

Skedul Amortisasi Premi Obligasi Metode bunga Efektif-Pembayaran Bunga Setengah Tahunan Obligasi 5 tahun, 8 %, Dijual Untuk Hasil 6 %

Tanggal 1/1/01 1/7/01 1/1/02 1/7/02 1/1/03 1/7/03 1/1/04 1/7/04 1/1/05 1/7/05 1/1/06 Jumlah

Kas Yang Dibayarkan 4.000*) 4.000 4.000 4.000 4.000 4.000 4.000 4.000 4.000 4.000 40.000

Beban Bunga

Amortisasi Bunga 744***) 766 789 813 838 863 888 915 943 971 8.530

Jumlah tercatat Obligasi 108.530 107.786****) 107.020 108.231 105.418 104.580 103.717 102.829 101.914 100.974 100.000

3.256**) 3234 3.211 3.187 3.162 3.137 3.112 3.085 3.057 3.029 31.470

*) $100.000 x 0.08 x 6/12 = $4.000 **) $108.530 x 0.06 x 6/12 = $3.256 ***) $4.000 $3.256 = $744 ****) $108.530 $744 = $107.786

1 Januari 2001 Dr. Kas Cr. Premi atas Hutang Obligasi Cr. Hutang Obligasi $108.530 $ 8.530

$100.000

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

(untuk mencatat penerbitan obligasi dengan premi) 1 Juli 2001 Dr. Beban Bunga Obligasi Dr. Premi atas Hutang Obligasi Cr. Kas $3.256 $ 744 $4.000

(Untuk mencatat pembayaran bunga pertama dan amortisasi premi)

31 Desember 2001 Dr. Beban Bunga Obligasi Dr. Premi atas Hutang Obligasi Cr. Hutang Bunga Obligasi (Untuk mencatat akrual bunga dan amortisasi premi) $3.234 $ 766 $4.000

Diskonto atau premi harus diamortisasi sebagai penyesuaian terhadap beban bunga selama umur obligasi sedemikian rupa sehingga menghasilkan suku bunga yang konstan apabila diterapkan pada nilai tercatat hutang yang beredar pada awal setiap periode tertentu. Meskipun metode bunga efektif direkomendasikan, namun metode lainnya (garis-lurus) juga diizinkan jika hasil yang di peroleh tidak berbeda secara material dengan hasil yang diperoleh dari metode bunga efektif. Metode bunga efektif menghasilkan beban bunga periodik yang sama dengan persentase konstan dari nilai tercatat obligasi itu. Karena persentasenya adalah suku bunga efektif yang dikeluarkan peminjam pada waktu penerbitan, maka metode bunga efektif menghasilkan penandingan beban yang lebih baik terhadap pendapatan dari pada metode garis-lurus.

Metode bunga efektif dan metode garis-lurus keduanya meughasilkan jumlah total beban bunga yang sama selama jangka waktu obligasi, dan jumlah tahunan beban bunga umumnya sama. Akan tetapi, apabila jumlah tahunan berbeda secara material, maka metode bunga efektif disyaratkan menurut prinsip akuntansi yang diterima umum.

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

Mengakrualkan Bunga Dalam contoh kita sebelumnya, tanggal pembayaran bunga dan tanggal penerbitan laporan keuangan adalah sama. Sebagai contoh, ketika Evermaster menjual obligasi dengan premi, kedua tanggal pembayaran bunga bersamaan dengan tanggal laporan keuangan. Akan tetapi, apa yang akan terjadi jika Evermaster ingin melaporkan laporan keuangan pada akhir Februari 2001? Dalam kasus ini, premi akan diproratakan menurut jumlah bulan yang tepat untuk men dapatkan beban bunga yang tepat sebagai berilkut: Akrual Bunga ($4.000 x 2/6) Amortisas, premi ($744 x 2/6) Beban bunga $l.333.33 ->Bunga 1 Jan 1 Mrt ($ 248.00)->Amortisasi 1 Jan 1 Mrt $1.085.33

Jurnal untuk mencatat akrual ini adalah sebagai berikut: Dr. Beban Bunga Obligasi Dr. Premi atas Hutang Obligasi Cr. Hutang Bunga Obligasi $1.085 $ 248 $1.333,33

Jika perusahaan menyusun laporan keuangan 6 bulan kemudian, maka prosedur yang sama harus diikuti, yaitu:

Perhitungan Amortisasi Premi Premi yang diamortisasi ($744 x 4/6) Premi yang diamortisasi ($766 x 2/6) Premi yang diamortisasi Perhitungan Bunga Obligasi Premi yang diamortisasi ($4.000 x 4/6) Premi yang diamortisasi ($4.000x 2/6) Premi yang diamortisasi $2.666-> MaretJuni $1333.33-> Juli-Agus $3.999.33->(MaretAgus) $496.00-> MaretJuni $253.33-> Juli-Agus $ 751.33->(MaretAgus)

Jurnal untuk mencatat akrual ini adalah sebagai berikut: Dr. Beban Bunga Obligasi Dr. Premi atas Hutang Obligasi $3.999.33 $ 751.33

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

Cr. Hutang Bunga Obligasi

$4.750.33

Perhitungannya jauh lebih sederhana jika digunakan metode garis-lurus. Sebagai contoh, dalam situasi Evermaster, total preminya adalah $8.530 yang dialokasikan secara merata selama periode 5 tahuni. Jadi, amortisasi premi per bulan adalah $142,17 ($8.530 60 bulan)

KLASIFIKASI DISKONTO DAN PREMI Diskonto hutang obligasi bukan merupakan aktiva karena tidak memberikan manfaat ekonomi di masa mendatang. Perusahaan mungkin akan menggunakan dana yang dipinjam, walaupun untuk itu harus membayar bunga. Diskonto obligasi berarti perusahaan meminjam lebih kecil dari nilai nominal atau nilai jatuh tempo obligasi tersebut dan karenanya menghadapi suku bunga actual( efektif) yang lebih tinggi dari pada suku bunga ditetapkan (nominal). Secara konseptual, diskonto hutang obligasi merupakan akun penilaian kewajiban yaitu pengurangan dari jumlah nominal atau jatuh tempo kewajiban yang berhubungan. Akun ini disebut sebagal akun kontra. Premi hutang obligasi tidak memiliki eksistensi yang terpisah dari hutang yang berkaitan. Biaya bunga yang lebih rendah akan dihasilkan karena hasil peminjaman melebihi jumlah nominal atau jatuh tempo hutang. Secara konseptual, premi hutang obligasi merupakan akun penilaian kewajiban, yakni penambahan pada jumlah nominal atau jatuh tempo kewajiban yang berhubungan. Akun ini disebut sebagai akun pengimbang (adjunct account). Akibatnya, profesi mensyaratkan agar diskonto obligasi dan premi obligasi dilaporkan sebagai pengurangan langsung dari atau penambahan pada jumlah nominal obligasi.

BIAYA PENERBITAN OBLIGASI Biaya penerbitan obligasi diperlakukan sebagai beban yang ditangguhkan dan diamortisasi selama umur hutang tersebut.

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

Contoh: Microchip Corporation menjual obligasi surat hutang senilai $20.000.000, berjangka 10 tahun, dengan harga $20.795.000 pada tanggal 1 Januari 2002 (juga tanggal obilgasi). Biaya penerbitan obligasinya adalah $245.000. Ayat jurnal sebagai berikut: 1 Januari 2002 Dr. Kas Dr. Biaya Penerbilan Obligasi yang Belum Diamortisasi Cr. Premi atas Hutang Obligasi Cr. Hutang Obligasi (Untuk mencatat penerbitan obligasi) 31 Desember 2002 Dr. Beban Penerbitan Obligasi Cr. Biaya Penerbitan Obligasi yang Belum Diamortisasi $24.500 $24.500 $20.550.000 $ 245.000 $ 795.000

$20.000.000

(Untuk mengamortisasi selama satu tahun biaya penerbitan obilgasi-metode garislurus) Sekalipun biaya penerbitan obligasi harus diamortisasi dengan menggunakan metode bunga efektif, namun metode garis-lurus umumnya juga digunakan dalam praktik karena lebth mudah dan hasilnya tidak banyak berbeda.

PENARIKAN OBLIGASI (OBLIGASI TREASURI) Hutang obligasi yang diakuisisi kembali oleh perusahaan yang menerbitkannya atau agen atau trustee atau perwaliannya dan belum dibatalkan disebut sebagai obligasi treasuri (treasury bond). Obligasi ini harus diperlihatkan dalam neraca pada nilai pari sebagai pengurangan dari hutang obligasi yang diterbitkan untuk memperoleh angka bersih yang merupakan hutang obligasi yang beredar. Apabila obilgasi itu dijual atau dibatalkan, maka akun Obligasi Treasuri harus dikredit.

PELUNASAN HUTANG LEBIH AWAL Jumlah yang dibayarkan atas pelunasan lebih awal atau penebusan sebelum jatuh tempo mencakup setiap premi penarikan dan beban reakuisisi, yang disebut

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

sebagai harga reakuisisi (reacquisition price). Pada tanggal tertentu, jumlah tercatat bersih (carrying amount) dari obligasi adalah jumlah yang akan dibayarkan pada jatuh tempo, yang disesuaikan dengan premi atau diskonto yang belum diamortisasi, dan biaya penerbitan. Setiap kelebihan dari jumlah bersih yang tercatat di atas harga reakuisisi merupakan keuntungan dari reakuisisi, sementara kelebihan harga reakuisisi di atas jumlah tercatat bersih disebut kerugian dari pelunasan lebih awal. Pada saat reakuisisi, premi atau diskonto yang belum diamortisasi, dan setiap biaya penerbitan obligasi, harus diamortisasi sampai tanggal reakuisisi.

Contoh: Pada tanggal 1 Januari 1991, General Bell Corp. menerbitkan obligasi dengan nilai pari sebesar $800.000 yang akan jatuh tempo dalam 20 tahun pada 97. Biaya penerbitan obligasi yang yang berjumlah $16.000 telah dikeluarkan. Delapan tahun setelah tanggal penerbitan, keseluruhan terbitan itu ditebus pada 101 dan dibatalkan. Kerugian atas penarikan (pelunasan lebih awal) itu dihitung sebagal berikut (amortisasi garis lurus digunakan untuk menyederhanakan): Harga reakuisisi ($800.000 x 101 %) Jumlah tercatat bersih dari obIigasi yang ditarik: Nilai nominal Diskonto yang belum diamortisasi ($24.000* x 12/20) $800.000 ($ 14.400) $808.000

Biaya penerbitan yang belum diamortisasi ($16000 x 12/20) (keduanya menggunakan garis lurus) ($ 9.600) $776.000 Kerugian atas penarikan Jurnal untuk mencatat reakuisisi dan pembatalan obligasi adalah: Dr. Hutang Obligasi $800.000 $ 32.000

Dr. Kerugian atas Penarikan Obligasi (Luar Biasa) $32.000 Cr. Diskonto atas Hutang Obligasi Cr. Biaya Penerbitan Obligasi yang Belum Diamortisasi Cr. Kas $ 14.400 $ 9.600

$808.000

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

Perhatikan bahwa sering menguntungkan bagi perusahaan yang menerbitkan untuk mengakuisisi keseluruhan terbitan obligasi yang beredar dan menghasilkan dengan terbitan obligasi baru yang mempunyai suku bunga yang lebib rendah. Penggantian terbitan obligasi yang masih beredar dengan yang baru disebut pendanaan kembali (refunding). Apakah penarikan awal atau pelunasan lain atas obligasi yang beredar merupakan situasi non pendanaan kembali atau pendanaan kembali, selisih (keuntungan atau kerugian) antara harga reakuisisi dari jumlah tercatat bersih obligasi yang ditarik harus diakui saat itu sebagai laba periode penarikan, dan diklasifikasikan sebagai pos luar biasa.

Perlakuan pos luar biasa dapat diterapkan baik apakah pelunasan dilakukan lebih awal, pada tanggal jatuh tempo, atau lebih Sama, tanpa memperhatikan kriteria sifat tidak biasa dan kelangkaan terjadinya. Keuntungan dan kerugian tersebut dilaporkan sebagai pos luar biasa sehingga pembaca laporan keuangan dapat mengevaluasi signifikansinya. Pengungkapan berikut akan diperlukan: 1 Uraian tentang transaksi pelunasan lebih awal termasuk sumber setiap dana yang digunakan untuk melunasi hutang jika hal ini dapat dipraktekkan untuk mengidentifikasi sumber tersebut. 2. Pengaruh pajak penghasilan selama periode pelunasan lebih awal. 3. Jumlah per saham dari keuntungan atau kerugian agregat, setelah pengaruh pajak yang berkaitan.

Ilustrasi berikut rnenyajikan pengungkapan pada bagian muka laporan laba rugi dan dalam catatan atas laporan keuangan

1998 Laba sebelum Pos Luar Biasa Kerugian luar biasa atas pelunasan hutang lebih awal (setelah manfaat pajak penghasilan sebesar $6)Catatan 15 Laba bersih 13 $440 $453

1997 $410

1996 $353

$410

$363

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

Laba per saham sebelum pos uar biasa Kerugian luar biasa, setelah pajak Labs per saham Catalan 15 (sebagian): Hutang Jangka Panjang

$2.56 $0.08 $248

Pada tahunn 1998 perusahaan menarik hutang jangka panjang dengan bunga tinggi senilai $130 juta melalui tender terbuka, Penarikan hutang tersebut menghasilkan kerugian luar biasa setelah pajak sebesar $13 juta, atau $0.08 per saham Dua jenis pelunasan lebih awal yang tidak dilaporkan sebagai pos-pos luar biasa adalah (1) keuntungan dan kerugian yang diakibatkan oleh perjanjian konversi yang merupakan bagian dari ketentuan hutang awal dan (2) keuntungan dan kerugian dari pembelian tunai atas hutang yang dilakukan untuk mencukupi kebutuhan akan dana pelunasan saat ini dalam di masa mendatang.

Pusat Pengembangan Bahan Ajar - UMB

Adolpino Nainggolan SE,MSi AKUNTANSI KEUANGAN II

You might also like

- Wesel Bayar Jangka PanjangDocument6 pagesWesel Bayar Jangka Panjang유리사100% (2)

- Pembahasan Sap ViiDocument6 pagesPembahasan Sap ViianggadewiputriNo ratings yet

- Metode Bunga EfektifDocument4 pagesMetode Bunga EfektifDevyCendana100% (2)

- Bab 14 Liabilitas Jangka PanjangDocument52 pagesBab 14 Liabilitas Jangka PanjangMirna CahyaniNo ratings yet

- (PERTEMUAN 3) Metode Bunga EfektifDocument6 pages(PERTEMUAN 3) Metode Bunga EfektifSalma Nur AzizahNo ratings yet

- KELUMPOKANDocument30 pagesKELUMPOKANirma100% (1)

- INVESTASI SAHAMDocument10 pagesINVESTASI SAHAMChatarina Alicia67% (3)

- Metode Proporsional Revaluasi Aset TetapDocument4 pagesMetode Proporsional Revaluasi Aset TetapaniNo ratings yet

- Sap 6 GabunganDocument12 pagesSap 6 GabunganNi Putu Gita Darmayanti50% (2)

- Laba Per Lembar Saham - Kelompok 4Document11 pagesLaba Per Lembar Saham - Kelompok 4Diandra OlivianiNo ratings yet

- Pertemuan 16 - Liabilitas Jangka Panjang PDFDocument19 pagesPertemuan 16 - Liabilitas Jangka Panjang PDFElsha Theresya0% (1)

- Liabilitas Jangka Pendek, Provisi, Dan KontinjensiDocument24 pagesLiabilitas Jangka Pendek, Provisi, Dan KontinjensiNofita SulistiyantiNo ratings yet

- Chapter 17Document40 pagesChapter 17Ogiik Cahyantika100% (1)

- Pelaporan Dan Akuntansi Keuangan - Kombinasi Bisnis, Laporan Konsolidasi, Special Purpose Entity Dan Investasi Pada Entitas AsosiasiDocument53 pagesPelaporan Dan Akuntansi Keuangan - Kombinasi Bisnis, Laporan Konsolidasi, Special Purpose Entity Dan Investasi Pada Entitas AsosiasiWilly Sitorus71% (7)

- 004 6.1 Akuntansi LeasingDocument20 pages004 6.1 Akuntansi LeasingAwaludin EffendiNo ratings yet

- Contoh Kasus Perhitungan Laba DitahanDocument28 pagesContoh Kasus Perhitungan Laba DitahanLinda ErvinaNo ratings yet

- Akuntansi Saham Treasury GoodDocument8 pagesAkuntansi Saham Treasury GoodGus Suma Arta Sevenman100% (1)

- Bank Soal EPSDocument12 pagesBank Soal EPSMuhammad Muqorrobien Robien71% (7)

- Akuntansi Untuk Lease2Document65 pagesAkuntansi Untuk Lease2Hadi Juga Manusia100% (1)

- LIABILITAS JANGKA PENDEKDocument38 pagesLIABILITAS JANGKA PENDEKdhitaNo ratings yet

- Akuntansi Perpajakan Kewajiban dan Metode Penilaian Harga WajarDocument9 pagesAkuntansi Perpajakan Kewajiban dan Metode Penilaian Harga Wajardhisaaps100% (1)

- Contoh Soal Wesel BayarDocument5 pagesContoh Soal Wesel Bayaradiba100% (1)

- Bab 13Document13 pagesBab 13Risna RubiatiNo ratings yet

- Merari Kristiawan Mempun - Tugas Akuntansi Perpajakan Bab 7Document6 pagesMerari Kristiawan Mempun - Tugas Akuntansi Perpajakan Bab 7Merari K. MempunNo ratings yet

- Akuntansi Keuangan Menengah Ekuitas Dan UtangDocument45 pagesAkuntansi Keuangan Menengah Ekuitas Dan UtangYulia Fitri Nurliza100% (1)

- Liabilitas Jangka PendekDocument34 pagesLiabilitas Jangka PendekWulandari Ferdianto100% (1)

- Soal AkmDocument3 pagesSoal AkmBila AnggrainiNo ratings yet

- 4.Akm2-Utang Jangka PanjangDocument33 pages4.Akm2-Utang Jangka PanjangRhyaa Thania Rhyaa Thania100% (1)

- Chap11 Penyusutan Penurunan Dan DeplesiDocument30 pagesChap11 Penyusutan Penurunan Dan Deplesiokabrawida50% (2)

- K1-Temu 6-LPS Dan Sekuritas Dilusian-Graselia WiluDocument4 pagesK1-Temu 6-LPS Dan Sekuritas Dilusian-Graselia WilulindaNo ratings yet

- Utang Antar PerusahaanDocument10 pagesUtang Antar PerusahaanAnyssa DzNo ratings yet

- Pertemuan 7 - Metode Harga PerolehanDocument14 pagesPertemuan 7 - Metode Harga Perolehanantar nusaNo ratings yet

- Kelompok 2 (Penyusutan, Penurunan Nilai Dan Deplesi)Document33 pagesKelompok 2 (Penyusutan, Penurunan Nilai Dan Deplesi)Nicholas OmpusungguNo ratings yet

- AKUNTANSI KEUANGAN MENENGAH II SOALDocument5 pagesAKUNTANSI KEUANGAN MENENGAH II SOALSteven Roy100% (2)

- Bab 15 Sekuritas Dilusian Dan Laba Per Saham - 2Document36 pagesBab 15 Sekuritas Dilusian Dan Laba Per Saham - 2Annisa AuliaNo ratings yet

- Tugas Akuntansi Keuangan Menengah 1Document15 pagesTugas Akuntansi Keuangan Menengah 1Arifa NatasyaNo ratings yet

- AKL - Pengalokasian Biaya DLM Penggabungan Usaha DGN Metode PembelianDocument7 pagesAKL - Pengalokasian Biaya DLM Penggabungan Usaha DGN Metode PembelianDea SujadiNo ratings yet

- Akuntansi Keuangan SAP 9Document13 pagesAkuntansi Keuangan SAP 9Kristina DewiNo ratings yet

- Chapter 15 KIESODocument8 pagesChapter 15 KIESONaomi AdestiyaNo ratings yet

- PENDAPATAN ANGURANDocument22 pagesPENDAPATAN ANGURANRengga Fery100% (1)

- Soal Dan Jawaban Akuntansi Pajak PenghasilanDocument2 pagesSoal Dan Jawaban Akuntansi Pajak PenghasilanAnggit100% (1)

- Lazuardi Rizqi - Tugas 6Document10 pagesLazuardi Rizqi - Tugas 6Lazuardi RizqiNo ratings yet

- AKUISISI PPEDocument34 pagesAKUISISI PPEFaradina Salsabil100% (1)

- Perubahan Akuntansi Dan Analisis KesalahanDocument31 pagesPerubahan Akuntansi Dan Analisis KesalahanNgurah Ari Samitha75% (4)

- INVESTASI SAHAMDocument6 pagesINVESTASI SAHAMksm89% (9)

- Perubahan Akuntansi Dan Analisi KesalahanDocument13 pagesPerubahan Akuntansi Dan Analisi KesalahanPrayogaNo ratings yet

- OBLIGASI DISKONDocument6 pagesOBLIGASI DISKONTeo RinNo ratings yet

- Tugas 4 KasusDocument3 pagesTugas 4 KasusTiara FadhilahNo ratings yet

- REKONFISKALDocument5 pagesREKONFISKALTriani Irmawaty100% (1)

- Tugas Ak Keu Bab 16 Saham & ObligasiDocument5 pagesTugas Ak Keu Bab 16 Saham & ObligasiAbie Kumala100% (2)

- Soal Latihan Pertemuan IXDocument3 pagesSoal Latihan Pertemuan IXsherinadevi67% (9)

- Statement of Cash FlowDocument9 pagesStatement of Cash FlowfnhshafiraNo ratings yet

- Pembahasan Dan Contoh Soal Pertemuan 12 Pencatatan Pengeluaran Obligasi1Document5 pagesPembahasan Dan Contoh Soal Pertemuan 12 Pencatatan Pengeluaran Obligasi1sheiie100% (1)

- Bab 7 ASET TETAP DAN PROPERTI INVESTASIDocument81 pagesBab 7 ASET TETAP DAN PROPERTI INVESTASIMedysa Gevri Rahmah100% (1)

- P15 5Document1 pageP15 5faika diliyantiNo ratings yet

- SEWA OPTIMALDocument30 pagesSEWA OPTIMALDimaareynaldokurniawan75% (4)

- Brief Exercise CH. 13Document2 pagesBrief Exercise CH. 13RYD CANo ratings yet

- Pendekatan Rea Untuk Pemodelan Proses Bisnis Dan Sistem Erp - Pendekatan ReaDocument2 pagesPendekatan Rea Untuk Pemodelan Proses Bisnis Dan Sistem Erp - Pendekatan ReaWidyana CahyaniNo ratings yet

- Kuis Akm 2Document5 pagesKuis Akm 2Aptiya Rosa NandaNo ratings yet

- METODE BUNGA EFEKTIFDocument4 pagesMETODE BUNGA EFEKTIFAri SusantiNo ratings yet