Professional Documents

Culture Documents

Reformasi Perbankan Di Indonesia

Uploaded by

Rio Dwitra MarfizaCopyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Reformasi Perbankan Di Indonesia

Uploaded by

Rio Dwitra MarfizaCopyright:

Available Formats

MAKALAH

Manajemen Perbankan Reformasi Perbankan di Indonesia DISUSUN OLEH: Kelompok IX Rivandi Sukmanda Haryadi Nata Guna Rio Dwitra Marfiza Zulhelmi Husni Mubaraq 1005170009 1005170016 1005170033 1005170048 1005170052

FAKULTAS EKONOMI UNIVERSITAS MUHAMMADIYAH SUMATERA UTARA 2013

KATA PENGANTAR Puji dan syukur kami Panjatkan ke Hadirat Allah Subhana wa Taala karena berkat limpahan Rahmat dan Karunia-Nya sehingga kami dapat menyusun Makalah ini tepat pada waktunya. Makalah ini membahas tentang Reformasi Perbankan di Indonesia. Kami mengucapkan terima kasih yang sebesar-besarnya kepada semua pihak yang telah membantu dalam penyusunan Makalah ini, semoga bantuannya mendapat balasan yang setimpal dari Allah Subhana wa Taala. Kami menyadari bahwa Makalah ini masih jauh dari kesempurnaan baik dari bentuk penyusunan maupun materinya. Kritik konstruktif dari pembaca sangatlah kami harapkan untuk penyempurnaan Makalah selanjutnya. Akhir kata semoga Makalah ini dapat memberikan manfaat kepada kita sekalian.

Medan, 01 Oktober 2013

KELOMPOK IX

REFORMASI PERBANKAN DI INDONESIA

Secara ringkas apa yang dialami oleh beberapa negara di Asia termasuk Indonesia adalah Twin Crises atau krisis ganda, yang ditandai oleh runtuhnya rezim nilai tukar (Currency crises) dan runtuhnya sistem perbankan (Banking crises).

Pertama, krisis nilai tukar (Currency crises) telah menyebabkan Bank Sentral harus melepaskan band nilai tukarnya, dan membiarkan rupiah berfluktuasi bebas. Alasan utamanya adalah karena cadangan devisa Bank Sentral sudah lagi tidak mampu menangkal tingginya pressure dari aksi spekulatif para investor. Kedua, meskipun krisis perbankan terjadi karena dipicu oleh melemahnya nilai tukar yang terlalu tajam, namun terjadinya krisis perbankan di tanah air disebabkan oleh permasalahan yang kompleks yang menyangkut nilai historis, mismanagement serta moral hazard.

Di satu sisi restrukturisasi perbankan memang sangat dibutuhkan guna mengembalikan perekonomian ke keadaan yang stabil, namun disisi lain restrukturisasi perbankan telah menggores permasalahan baru bagi perekonomian karena tingginya biaya fiskal yang harus dikeluarkan untuk upaya restrukturisasi. Dalam jangka panjang, tingginya biaya fiskal ini tentu akan menyebabkan instabilitas bagi makroekonomi.

Perjalanan Singkat Sejarah Reformasi Perbankan Tanah Air

Restrukturisasi perbankan telah dimulai sejak tahun 1983 dengan tujuan utama untuk mengurangi intervensi pemerintah dalam menstimulasi

perekonomian dan meningkatkan kapabilitas bank untuk memobilisasi dana tabungan dan deposito. Namun, reformasi di sektor perbankan sangat signifikan terjadi ditahun 1988 (PAKTO) dengan ide dasar untuk memberikan kebebasan bagi bank untuk berkompetisi dan berkembang. Kebijakan tersebut juga mengawali tumbuh kembangnya sektor perbankan secara cepat. Dalam kurun waktu 1 tahun saja jumlah pendirian bank meningkat dari 124 bank di tahun 1988, meningkat menjadi 158 bank di tahun 1991. Peningkatan ini juga dibarengi dengan peningkatan jumlah kantor cabang yang meningkat hingga 1112 unit dalam kurun waktu satu tahun.

Sejalan dengan peningkatan bank dan kantor cabang, jumlah dana yang berhasil dihimpun oleh perbankan tanah air juga meningkat pesat. Dalam 1 tahun sejak paket deregulasi tersebut diluncurkan, jumlah dana masyarakat yang dihimpun perbankan meningkat hingga 43,8% sehingga menjadi Rp54,4 triliun pada akhir tahun 1989. Pada tahun-tahun selanjutnya, peningkatan dana masyarakat yang berhasil dihimpun masyarakat masih berlanjut seiring dengan pertumbuhan ekonomi nasional yang cukup signifikan.

In general, deregulation created more fragile operation on banks because of the absence of proper banking supervision. Inability of banks to be immune from foreign exchange and interest rate volatility during crisis is the best example that banks in Indonesia were not equipped with prudential tools with respect to market risk. (Santoso, 2000)

Deregulasi tersebut telah mendorong peningkatan penggunaan uang (financial deepening) dalam perekonomian Indonesia. Financial deepening yang diukur dari nisbah uang beredar dalam artian luas (M2) dengan produk domestik bruto (PDB) meningkat cukup pesat sejak deregulasi keuangan dikeluarkan. Jika pada akhir tahun 1988, nisbah M2 terhadap PDB hanya sebesar 0,28, namun pada tahun 1990 nisbah tersebut meningkat menjadi 0,40 dan sebesar 0,55 pada tahun 1996 (satu tahun sebelum krisis). Prosentase yang semakin besar tersebut menunjukkan bahwa semakin besar tingkat penggunaan uang dalam

perekonomian oleh masyarakat sebagai akibat deregulasi sektor keuangan tersebut. Namun patut disayangkan bahwa pertumbuhan yang cepat di sektor perbankan tidak dibarengi dengan regulasi dan supervisi yang baik, sehingga menimbulkan kerentanan dan resiko yang tinggi dalam industri perbankan tanah air dalam kurun waktu 1988-1997.

Secara umum reformasi perbankan dalam periode 1988-1990 diwarnai dengan beberapa paket reformasi, tujuan utamanya adalah untuk memperbaiki efektivitas fungsi intermediasi perbankan dalam sistem keuangan serta memperbaiki stabilitas perbankan. Secara umum, paket reformasi keuangan tersebut antara lain:

1. Peningkatan tingkat kompetisi antar bank dengan mengizinkan pembukaan bank-bank baru, memperluas cabang, mengurangi segmentasi antara bank swasta dan pemerintah dan memberikan independensi pada bank dalam membuat keputusan. 2. Implementasi regulasi prinsip kehati-hatian seperti adopsi NOP (Net Open Position) dan implementasi basle capital accord of 1988 untuk menghitung kecukupan modal dan batas pinjaman. 3. Promosi efektivitas instrument pasar uang. 4. Pengenalan system suku bunga dan nilai tukar yang lebih mengambang.

Reformasi Sektor Perbankan tahun 1988-1990

Reformasi sektor perbankan yang memang diarahkan ke sistem pasar menuai implikasi yang luas terhadap industri perbankan tanah air. Salah satunya adalah, sejak implementasi PAKTO 1988 jumlah aplikasi untuk mendirikan Bank meningkat dengan tajam. Sebagian besar dari mereka berasal dari perusahaan atau grup perusahaan yang menunggu untuk masuk dalam industri perbankan. Dalam jangka waktu dua tahun, BI telah memberikan lisensi pada 73 bank komersil baru dengan 301 cabang.

Tumbuhnya jumlah bank secara pesat telah mendorong peningkatan kompetisi antar bank dalam mengumpulkan dana tabungan dan deposito dari masyarakat. Namun karena kurangnya pengawasan dan supervisi yang kuat, aliran modal tidak terdistribusi secara baik melainkan mengalir pada grup-grup atau sektor usaha yang memiliki kedekatan khusus dengan pihak bank. Praktek-praktek

inilah yang pada akhirnya telah meningkatkan resiko kredit yang pada akhirnya mendorong tingginya tingkat NPL dalam industri perbankan tanah air.

Berdasarkan Hadad (1999) ada lima faktor utama yang berkontribusi terhadap kerentanan di sektor perbankan, yang juga mentrigger terjadinya krisis perbankan.

1. Adanya jaminan terselubung (implicit guarantee) dari bank sentral yang beranggapan bahwa sector perbankan tidak seharusnya dibiarkan collapse atau too big too fail . Alasan kuatnya adalah karena sector perbankan memiliki peran yang luas terhadap perekonomian dalam menjalani fungsi intermediasi, sehingga jika operasi usahanya diberhentikan akan mengakibatkan resiko sistemik terhadap perekonomian. Namun pada akhirnya jaminan terselubung (implicit guarantee) dari bank sentral inilah yang mendorong terjadinya Moral Hazard pihak bank untuk melakukan aktivitas beresiko tinggi, seperti menyalurkan kredit di sector property dan melakukan aktivitas keuangan valas tanpa dilindungi (unhedged foreign exchange transactions). 2. Kurangnya efektvitas regulasi perbankan ditengah-tengah tingginya jumlah dan aktivitas perbankan. Hal ini secara langsung mempengaruhi operasional perbankan yang seringkali melanggar prinsip-prinsip kehatihatian. 3. Tingginya saluran pinjaman yang berhubungan (sizeable connected lending) baik pada individu maupun grup bisnis, yang secara langsung maupun tidak langsung mempengaruhi tingkat NPL.

4. Kurangnya skill para pelaku perbankan yang menyebabkan lemahnya pengaturan manajemen asset yang berkualitas dan tingginya keterbukaan resiko. 5. Kurangnya transparansi terhadap informasi kondisi perbankan sehingga menyebabkan lemahnya analisis keadaaan perbankan. Keadaan ini juga berakibat pada lemahnya Kontrol social masyarakat dan disiplin pasar.

Selain kelima hal diatas, lemahnya kredibilitas dan kepercayaan pihak asing terhadap performa ekonomi Indonesia ditambah permasalahan instabilitas politik dalam negri menambah keruhnya permasalahan krisis perbankan tanah air.

Gambaran Krisis Dan Kebijakan Perbankan Indonesia

Kesehatan sistem pembayaran yang tercermin dari kesehatan sektor perbankan, mengalami saat-saat kronis setelah krisis nilai tukar 1997. Volatilitas kurs dan suku bunga yang tinggi telah menyebabkan ketidakpastian dalam perekonomian, yang secara langsung maupun tidak langsung mempengaruhi performa perbankan tanah air. Ketidakpastian dalam perekonomian ini telah menyebabkan sektor usaha mengalami penurunan bisnis, sehingga menyebabkan tingginya kredit macet bagi perbankan. Tingginya NPL atau kredit macet tentu akan memperburuk kualitas aktiva perbankan yang tercermin dari rendahnya CAR (Capital Adequate Ratio). Keadaan ini juga diperburuk dengan kepanikan atau bank run yang dilakukan oleh sebagian penabung, dengan menarik tabungannya secara besar-besar sehingga menyebabkan keringnya likuiditas perbankan.

Secara

makro,

collapsenya

sistem

perbankan

tentu

mengancam

kelangsungan ekonomi dan memperlambat proses recovery ekonomi. Krisis perbankan akan berefek domino terhadap sektor riil, karena krisis perbankan akan menghambat proses intermediasi keuangan. Selain itu, krisis perbankan akan menyebabkan formulasi kebijakan moneter menjadi kurang efektif karena set of quantitative target serta parameter bunga sebagai instrumen moneter sulit direspon secara tepat oleh lembaga keuangan yang tidak sehat.

Permasalahan krisis perbankan di tanah air semakin parah sejak penutupan 16 Bank yang menyebabkan permasalahan semakin kompleks. Penutupan 16 Bank telah mengakibatkan terjadinya bank runs (self-fullfilling prophecy), karena para penabung khawatir akan terjadi penutupan bank susulan sehingga mendorong mereka untuk melakukan penarikan uang secara besar-besaran. Salah satu indikator pengalihan uang tersebut dapat dilihat dari tingkat perkembangan uang kartal yang meningkat drastis saat krisis.

Sumber : Data Bank Indonesia

Krisis perbankan secara umum telah menyebabkan menurunnya performa perbankan, hal ini dapat dilihat dari beberapa indikator ROA (Return On Assets), CAR (Capital Adequate Ratio) dan NPL (Non Performning Loans). Berdasarkan tabel dibawah dapat dilihat perkembangan ROA yang sempat negatif di tahun 1998-1999, namun tahun tersebut mengalami perbaikan seiring dengan program restrukturisasi perbankan.

Awal terjadinya krisis perbankan secara umum juga dapat dijelaskan oleh perilaku perbankan yang cenderung agresif pada saat sebelum krisis. Fenomena ini ditandai oleh pertumbuhan pinjaman per jumlah deposito (LDR) yang mencapai tingkat yang cukup tinggi pada saat itu. Pada tahun 1996 tingkat LDR (Loan to Deposit Ratio) perbankan mencapai 78.62, dan nilai ini terus meningkat di tahun 1997 pada posisi 86.42. Namun tingkat LDR perbankan tanah air mengalami tren yang menurun sejak terjadinya krisis nilai tukar yang mempengaruhi performa keuangan bank secara umum.

Sumber : Bank Indonesia

Secara umum krisis nilai tukar yang berasosiasi dengan peningkatan inflasi, suku bunga serta tingginya resiko usaha telah menyebabkan tingkat pengembalian aset perbankan menurun drastis. Berdasarkan data Bank Indonesia, tingkat NPL (Non Performing Loans) perbankan mengalami saat kritis di tahun 1998 dengan ditandai dengan peningkatan jumlah kredit macet yang tidak mampu terbayar oleh sektor usaha akibat tingginya resiko di sektor riil. Di tahun tersebut tingkat NPL mencapai 50%, dan merangkak turun seiring dengan program rekapitulasi perbankan oleh BPPN (Badan Penyehatan Perbankan Nasional).

Secara umum rendahnya performa perbankan dan stagnasi di sektor riil telah mengakibatkan penurunan tingkat keuntungan bank. Berdasarkan nilai ROA (Return on Assets) semasa krisis, sektor perbankan mengalami perkembangan ROA yang negatif selama tahun 1998-1999. Hal ini juga membuktikan bahwa krisis tidak hanya membuat sektor perbankan mengalami kesulitan likuiditas namun juga mengalami permasalahan insolvensi akibat semakin rendahnya

kualitas aset-aset yang dimiliki, tingginya beban hutang tak terbayar serta semakin sempitnya ruang gerak bagi ekspansi kredit di sektor rill karena krisis.

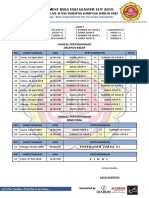

Keterangan Non Performing Loan (Gross) Non Performing Loan (Net) Return on Assets (ROA) BO/PO *) Rasio Modal (CAR) Loan to Deposit Ratio n.a.(78.31LDR) Rasio Alat Likuid / Simpanan Rp **) BMPK (Jumlah Bank Melanggar)

1995 10.4 n.a. 1.13 92

1996 9.5 n.a. 1.22 92

1997 8.1 n.a. 1.37 0.95 9.19

1998 50 n.a. -18.76

1999 32.8 7.3 -6.14

2000 18.8 5.8 1.56

2001 12.1 3.6 1.45

2002 8.1 2.1 1.96

148.14 154.16 98.12 98.41 94.76 -15.68 72.37 8.19 137 -9.11 26.16 8.88 n.a. 12.46 19.93 22.44 33.41 33.01 38.24 9.34 n.a. 8.01 n.a. 8.60 n.a.

11.85 11.82 n.a. 3.16 33

78.31 86.42 5.50 52 7.36 56

*) BO = Biaya Operasional / PO = Pendapatan Operasional **) Alat Likuid terdiri dari Kas Bank dan Giro Bank pada Bank Indonesia Sumber: Bank Indonesia

Dengan melihat strategisnya peran perbankan dalam perekonomian nasional sebagai penunjang bergeraknya sektor riil dalam perekonomian maka maka diupayakan proses restrukturisasi perbankan untuk menstimulasi

pertumbuhan ekonomi. Selain berfungsi dalam sistem pembayaran nasional, struktur perbankan yang sehat dapat menjamin kelancaran proses transmisi kebijakan moneter sehingga efektivitasnya dapat menopang pemulihan ekonomi. Dalam mengatasi krisis perbankan ada empat kebijakan utama yang dilakukan oleh Pemerintah dan BI pada saat krisis, antara lain:

1. Pemberian Bantuan Likuiditas Bank Indonesia 2. Program Penjaminan Pemerintah 3. Pendirian Badan Penyehatan Perbankan Nasional (BPPN)

4. Restrukturisasi Perbankan

Pemberian Bantuan Likuiditas Bank Indonesia (BLBI)

Seperti diuraikan sebelumnya penutupan bank telah mengakibatkan terjadinya penarikan dana besar-besaran (Bank Runs) pada sejumlah bank. Hal ini bila tidak disikapi tentu akan menimbulkan resiko sistemik pada perekonomian, hal ini jugalah yang mendasari perbankan nasional dan pemerintah untuk memberikan BLBI (Bantuan Likuiditas Bank Indonesia). Pemberian BLBI secara umum dilakukan untuk mengembalikan tingkat kepercayaan masyarakat, sehingga dapat mengurangi potensi terjadinya bank run. Pada dasarnya BLBI terdiri dari beberapa jenis fasilitas, antara lain:

1. Fasilitas dalam rangka mempertahankan kestabilan sistem pembayaran yang bisa terganggu karena adanya mismatch atau kesenjangan antara permintaan dan penarikan dana perbankan, baik dalam jangka pendek (fasilitas diskonto 1) maupun jangka panjang (fasilitas diskonto 2). 2. Fasilitas dalam rangka Operasi Pasar Terbuka sejalan dengan program moneter dalam bentuk SPBU lelang maupun bilateral. 3. Fasilitas dalam rangka penyehatan (nursing atau rescue) bank dalam bentuk kredit likuiditas darurat (KLD) dan kredit sub-ordinasi (SOL). 4. Fasilitas untuk menjaga kestabilan sistem perbankan dan sistem pembayaran sehubungan dengan adanya penarikan dana perbankan secara besar-besaran.

Program Penjaminan Pemerintah

Berbeda dengan BLBI yang ditujukan khusus pada bank untuk memperbaiki likuiditasnya, program penjaminan pemerintah ditujukan khusus untuk menjamin dana nasabah untuk menghindari meluasnya bahaya penarikan dana bank secara besar-besaran. Tidak terdapatnya program penjaminan nasabah pada saat penutupan bank menimbulkan permasalahan besar yaitu hilangnya kepercayaan nasabah terhadap bank, yang pada akhirnya mengakibatkan terjadinya penarikan dana besar-besaran (bank runs) pada bank swasta nasional. Untuk mencegah meluasnya bank runs, Pemerintah memberikan blanket guarantee pada akhir bulan Januari 1998 sesuai dengan Keputusan Presiden No. 26 tahun 1998 tanggal 26 Januari 1998. Kebijakan blanket guarantee merupakan pemberian jaminan atas kewajiban bank terhadap deposan dan kewajiban kreditur dalam dan luar negeri. Pada awal penjaminan s/d akhir 2001; diperpanjang s/d akhir 2003 dan secara bertahap akan dikurangi dan dihapus setelah pendirian LPS (Lembaga Penjamin Simpanan).

Pembentukan Badan Penyehatan Perbankan Nasional (BPPN)

BPPN didirikan dengan maksud agar terdapat lembaga tersendiri untuk menyehatkan perbankan bermasalah sehingga BI dapat lebih berkonsentrasi mengawasi dan membina bank. BPPN didirikan berdasarkan Keppres No. 27 tanggal 27 Februari 1998. Sesuai dengan PP No. 17 tanggal 27 Februari 1998, masa tugas BPPN 5 tahun, dengan tugas-tugas antara lain :

1. Melakukan penyehatan bank yang ditetapkan dan diserahkan oleh BI

2. Menyelesaikan aset bank baik aset phisik maupun non phisik melalui unit pengelolaan aset 3. Mengupayakan pengembalian uang negara yang telah tersalur di bankbank

Restrukturisasi Perbankan Indonesia

Restrukturisasi perbankan secara umum terbagi menjadi dua agenda besar, antara lain : program penyehatan perbankan dan program pemantapan ketahanan system perbankan. Dalam program penyehatan perbankan, pemerintah dan bank sentral menitik beratkan pada upaya rekapitulasi bank untuk meningkatkan nilai bank melalui konsolodasi/merger dan melakukan divestasi kepemilikan pemerintah di bank-bank rekap melaui penerbitan dan penempatan obligasi pemerintah.

Tujuan pemerintah melakukan rekapitalisasi modal perbankan adalah untuk menghindari dampak negatif dari sistem perbankan yang rapuh terhadap perkembangan ekonomi. Pentingnya program rekapitalisasi secara internal bank adalah untuk meningkatkan efisiensi operasional bank. Bank yang tidak memiliki kecukupan modal akan mengalami kesulitan dalam menghadapi shock ekonomi yang dapat menurunkan asset bank secara signifikan. Dalam hal rekapitalisasi, pemerintah mengupayakan penerbitan Obligasi Pemerintah yang menjadi modal bagi bank rekap, dan Pemerintah akan memperoleh kembali dana rekap tersebut secara umum bank mampu memperbaiki performanya.

Serangkaian proses restrukturisasi perbankan dalam perjalanannya mengalami permasalahan seperti masalah penyalahgunaan BLBI dan

pengembalian fungsi vital perbankan intermediasi. Masalah yang pertama mudah sekali ditebak penyebabnya, yaitu moral hazard, sehingga

penangannannya pun diperlukan Law enforcement yang jelas dan kuat.

Selanjutnya masalah yang kedua berkaitan dengan keengganan bank untuk menyalurkan kreditnya kepada dunia usaha atau dikenal dengan istilah credit crunch. Keadaan ini pada dasarnya bukan disebabkan oleh permasalahan supply, bahkan bisa dibilang jumlah kelebihan dana yang ada pada perbankan sangat mencukupi. Namun lebih disebabkan oleh alasan perbankan untuk memperbaiki CAR sebagaimana ketentuan regulator (BI). Tentunya faktor historis

pembredelan atau likuidasi bank-bank di saat krisis berkontribusi pada perilaku bank yang konservatif ini.

Secara teoritis, fenomena menurunnya kredit perbankan pada sektor riil dapat dilihat dari 2 sisi, yaitu : sisi permintaan (demand) dan sisi penawaran (supply). Penurunan kredit perbankan dari sisi permintaan lebih disebabkan oleh lemahnya investasi sektor bisnis mengingat masih sempitnya ruang ekspansi usaha serta masih tingginya resiko di sektor riil. Selain itu sektor usaha (corporate sector) mengalami struktur keuangan yang memburuk, tergambar dari neraca keuangan perusahaan. Hal ini disebabkan karena sebelum krisis mereka dihadapkan pada kondisi leverage atau pinjaman yang tinggi yang berasal dari dalam negri dan luar negri. Depresiasi nilai tukar dan tingginya suku bunga tentu mempengaruhi net worth posisi keuangan mereka, karena depresiasi nilai tukar

dan tingginya suku bunga telah meningkatkan kewajiban hutang mereka terhadap bank.

Di sisi penawaran beberapa hal yang menyebabkan terjadinya fenomena credit crunch, antara lain: penetapan CAR dan NPL yang dilakukan Bank Indonesia sebesar 5% dan 8%. Ketentuan ini semakin menambah permasalahan terhadap kondisi neraca perbankan, karena untuk mencapai rasio kecukupan modal (CAR-Capital Adequate Ratio) dan mengurangi kredit Macet (NPL), mereka harus mencari sumber pendanaan dan membatasi kredit yang keluar. Selain itu penutupan beberapa bank juga berkontribusi terhadap ketakutan bank untuk mendistribusikan kredit, hal ini dilakukan untuk menjaga tingkat kesehatan bank yang tercermin dari nilai CAR dan NPL.

Kinerja

perbankan

yang

belum

mampu

melaksanakan

fungsi

intermediasinya, lebih disebabkan karena tidak terdapatnya ruang ekspansi untuk menciptakan kredit baru. Dengan kata lain, volume usaha pada situasi krisis sangat terbatas. Disisi lain, perbankan tanah air juga mengalami masalah Moral Hazard yang dilakukan oleh para bankir-bankir nakal dengan menjaminkan obligasi pemerintah kepada bank asing untuk melakukan spekulasi valas. Selain itu, ada beberapa indikasi negatif yang dilakukan para bankir-bankir tersebut dengan menempatkan dana BLBI di bank-bank luar negri. Keadaan inilah yang mewarnai proses restrukturisasi perbankan tanah air, yang secara tidak langsung juga mempengaruhi lamanya proses recovery ekonomi di tanah air.

Reformasi perbankan

Krisis yang terjadi di sektor keuangan memiliki implikasi yang negatif terhadap perekonomian. Oleh karena itu, pencegahan terhadap krisis keuangan (perbankan) harus dilakukan secara dini agar tidak mengganggu sistem pembayaran dan arus kredit dalam perekonomian. Secara umum pemerintah dihadapkan pada pilihan yang sulit antara menyelamatkan bank-bank bermasalah untuk memelihara stabilitas keuangan sekarang, namun dengan konsekuensi meningkatnya instabilitas keuangan di masa mendatang akibat tingginya biaya fiskal. Reformasi perbankan tentu harus dilakukan demi memulihkan fungsi vital perbankan fungsi intermediasi. Dengan berjalannya fungsi intermediasi diharapkan mobilisasi dana, alokasi sumber-sumber keuangan dapat dilakukan secara lebih efisien dan dapat mendorong penurunan suku bunga.

Bagan dibawah merupakan guideline atau pedoman umum yang dapat dijadikan acuan dalam proses restrukturisasi perbankan. Secara umum proses restrukturisasi harus dapat menjamin kesehatan perbankan dengan

mempertimbangkan efeknya secara makro.

Sebagai contoh, bantuan likuiditas (liquidity support) yang ditujukan untuk membantu likuiditas bank, mempunyai efek di sisi fiskal maupun moneter. Dari sisi fiskal tentu bantuan likuiditas akan menjadi beban keuangan negara, jika sumber pembiayaannya berasal dari hutang maka bantuan likuiditas akan meningkatkan hutang luar negri pemerintah. Tentu dalam jangka panjang hutang yang terakumulasi dapat menyebabkan permasalahan tersendiri bagi

perekonomian domestik.

Selanjutnya di sisi moneter, bantuan likuiditas dapat diartikan sebagai ekspansi moneter. Secara umum ekspansi moneter akibat tingginya jumlah bantuan likuiditas ini tentu akan memberikan tekanan pada inflasi. Berdasarkan uraian tersebut, efek jangka panjang dari salah satu upaya restrukturisasi yaitu liquidity support harus dipertimbangkan dengan seksama agar pengaruh negatif yang diberikan dapat dikurangi sebesar mungkin sehingga tidak mengancam perekonomian makro dalam jangka panjang.

Dalam penanganan krisis, restrukturisasi sektor perbankan sangat berkaitan dengan kondisi makroekonomi dan keberhasilan dalam restrukturisasi di sektor riil. Keduanya saling berhubungan erat dan saling mempengaruhi. Selain itu dalam upaya restrukturisasi perbankan juga dibutuhkan pembangunan kembali kepercayaan masyarakat pada sektor perbankan. Hal ini dibutuhkan guna mengurangi kemungkinan terjadinya Bank run atau Bank panics. Merosotnya kepercayaan kepada keamanan sistem perbankan mengakibatkan mobilisasi dana oleh perbankan dapat mengalami penurunan yang sangat tajam sehingga mengancam kehidupan bank yang pada dasarnya amat tergantung atas sumber dana dari masyarakat. Demikian pula bila kemacetan dan kerusakan yang dialami di sector riil terus berlangsung, kinerja perbankan dalam mencapai keuntungan akan terganggu meskipun proses penyehatan bank telah dilakukan secara cermat.

Adanya saling keterkaitan ini menunjukkan bahwa strategi restrukturisasi perbankan tidaklah cukup bila hanya memperhitungkan aspek mikro penyehatan bank saja. Kesuksesan restrukturisasi perbankan akan sangat tergantung pada konsistensi penjagaan stabilitas moneter. Hal ini sangat berkaitan, karena upaya

restrukturisasi membutuhkan dukungan dana/subsidi pemerintah untuk membail out bank. Meskipun dari sudut mikro penyediaan dana ini berdampak positif pada penyelesaian masalah perbankan, namun secara makro tingginya biaya fiskal tersebut dapat menimbulkan konflik dengan upaya menjaga kestabilan moneter dan disiplin anggaran. Oleh karena itu, perlu dicermati agar restrukturisasi perbankan dapat berjalan dengan baik tanpa mengancam stabilitas makroekonomi dimasa depan.

Arsitektur Perbankan Indonesia

Industri perbankan merupakan suatu industri yang bersifat capital intensive dan memiliki risiko usaha yang sangat tinggi, sehingga biaya dari exit policy akan menjadi sangat mahal. Jatuhnya industri perbankan tidak hanya berakibat buruk terhadap sistem perbankan itu sendiri, melainkan juga berpengaruh terhadap kestabilan sektor keuangan secara keseluruhan yang pada akhirnya akan berdampak langsung terhadap kelangsungan sektor riil. Runtuhnya industri perbankan nasional setelah krisis moneter yang terjadi pada tahun 1997 membuktikan bahwa industri perbankan saat itu tidak mampu mengatasi external shocks yang datang secara bergelombang. Ketidak mampuan sistem perbankan nasional menghadapi external shocks tersebut yang berakibat pada runtuhnya sistem perbankan pada saat itu membuktikan bahwa sistem perbankan kita masih belum siap secara keseluruhan dalam mengahadapi krisis besar yang yang terjadi secara tiba-tiba. Untuk itu kestabilan sistem perbankan maupun keuangan harus dipertahankan secara berkesinambungan dan dapat dicegah sedini mungkin. Dalam rangka mencapai tujuan tersebut, banking architecture yang bagus dan

komprehensif diharapkan mampu menjadi salah satu supporting infrastructure kestabilan sistem keuangan secara kseluruhan. (Sugiarto, 2003)

Serba-Serbi Kejahatan Dalam Perbankan : Pembobolan Bank Prancis (Societe Generale)

Media dunia baru saja dikejutkan berita pembobolan bank terbesar di Dunia, yang terjadi di Paris (Societe Generale). Akibat ulah pembobol, Bank tersebut harus rela menelan kerugian hingga 67 Milyar rupiah. Bagaimana keadaan ini bisa terjadi di negara yang notabene maju dengan sistem pengawasan dan perangkatnya?

Pembobolan Bank tidak hanya terjadi di prancis, 10 tahun silam Barings Bank (Bank tertua di Inggris) juga mengalami nasib yang sama. Akibat salah satu pialangnya, Nick Leesson, Bank Barings harus rela menutup usahanya. Secara umum kata pembobolan dalam konteks perbankan bisa dimaknai menjadi dua arti. Pertama, pembobolan yang berarti pencurian secara fisik pada bank dengan membongkar brangkas. Kedua, pembobolan yang dilakukan dengan teknik penipuan yang lihai yang populer dengan istilah white collar crime atau kejahatan kerah putih. Tentu yang kedua ini dilakukan dengan teknik yang cantik, dengan berbagai macam penyalahgunaan dan penipuan dengan memanfaatkan kelemahan pengawasan internal.

Dalam konteks ini, pembobolan yang dimaksud pada Bank Barings dan Bank Societe Generale Prancis adalah jenis yang kedua.

Permasalahan utama yang dihadapi oleh Bank Barings dan Bank Societe Generale Prancis secara umum sama, kedua bank tersebut merugi akibat tingginya resiko/kerugian yang dialami dari transaksi di pasar keuangan (saham, komoditas dan valas).

Bank sebagai lembaga intermediasi memiliki kemampuan untuk mendistribusikan deposito dari masyarakat ke berbagai jenis aset (teori diversifikasi untuk menyebar resiko), seperti kredit dan investasi pada aset-aset keuangan di pasar keuangan (saham, komoditas dan valas). Secara ideal, seharusnya bank memiliki proporsi investasi kredit lebih besar dibandingkan dengan investasi pada pasar keuangan. Namun fenomena yang terjadi saat ini, bank lebih agresif melakukan penetrasi di pasar keuangan dibandingkan dengan investasi di sektor riil. Hal ini tentu sangat berkaitan dengan iming-iming keuntungan yang cepat dan tinggi di pasar keuangan, tentu dengan kompensasi resiko yang tinggi.

Kelemahan yang terjadi pada Bank Barings dan Bank Societe Generale Prancis adalah kedua Bank tersebut tidak waspada dengan pengawasan internal mereka untuk membatasi transaksi-transaksi spekulatif di pasar keuangan. Akibatnya adalah, bank-bank tersebut tidak menyadari bahwa bank mereka dihadapkan pada tingkat resiko yang tinggi akibat ulah oknum stafnya di pasar keuangan. Mereka baru menyadarinya ketika kerugian riil sudah terlanjur terjadi, yang menguras uang nasabah mereka. Implikasi yang lain adalah kerugian negara, negara atau dalam konteks ini Bank Sentral harus bersiap siaga sebagai Lender of Last Resort untuk membayar kerugian para nasabah. Jika tidak maka

ancaman Bank Run dan penularan krisis perbankan akan terjadi, yang malah mengancam sistem perbankan dan sistem pembayaran negara tersebut.

Hal ini tentu bisa menjadi pelajaran yang berharga bagi perbankan tanah air. Pertama, Bank Indonesia harus lebih waspada pada transaksi-transaksi off balance sheet yang dilakukan oleh perbankan tanah air. Transaksi-transaksi off balance sheet yang sebagian besar adalah spekulasi di pasar keuangan tentu akan menciptakan keterbukaan resiko yang tinggi bagi bank, dan nasabah tentunya. Jika transaksi-transaksi ini tidak diatur secara baik maka akan berdampak pada krisis pada sistem pembayaran dan sistem keuangan.

Kedua, bagi perbankan, pengawasan internal harus dilakukan baik secara formal maupun informal (intelejen) karena sebagian permasalahan pembobolan perbankan disebabkan akibat fraud risk atau kejahatan penipuan yang melibatkan staf internal.

Suatu hal yang sangat berharga yang diajarkan dalam syariah economics bahwa spekulasi atau gharar sangat dilarang. Dan uang sebagai alat tukar harus dikembalikan pada fungsi dasarnya sedia kala. Oleh karena itu perilaku-perilaku yang memperjualbelikan uang (menganggap uang sebagai komoditas) pada akhirnya dapat mendorong terjadinya krisis keuangan dan krisis ekonomi. Hal ini mudah sekali dipelajari dari beberapa episode krisis yang terjadi di Eropa, Amerika Latin dan seluruh negara di Asia, bahwa krisis terjadi disebabkan oleh ulah para spekulan di pasar valas, yang pada akhirnya mentrigger terjadinya krisis perbankan, krisis keuangan dan krisis ekonomi.

Jika indonesia ingin mengembalikan perekonomiannya pada keadaan yang lebih baik, tentu negara ini harus concern pada perbaikan sektor keuangan atau sektor perbankan. BI harus dapat mengembalikan fungsi bank sebagai intermediasi di sektor riil, dan mengurangi setinggi mungkin transaksi-transaksi yang sifatnya spekulatif di pasar keuangan. Hal ini dilakukan sebagai bentuk antisipasi resiko, seperti yang terjadi pada Bank Barings dan Bank Societe Generale Prancis, dan antisipasi resiko kerugian negara.

You might also like

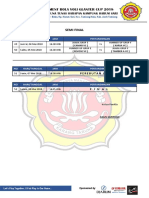

- Klasemen Pertandingan VollyDocument2 pagesKlasemen Pertandingan VollyRio Dwitra MarfizaNo ratings yet

- Jadwal Pertandingan SemifinalDocument1 pageJadwal Pertandingan SemifinalRio Dwitra MarfizaNo ratings yet

- Jadwal Pertandingan 8 BesarDocument1 pageJadwal Pertandingan 8 BesarRio Dwitra MarfizaNo ratings yet

- Lembaga Zakat Nasional Harum SariDocument1 pageLembaga Zakat Nasional Harum SariRio Dwitra MarfizaNo ratings yet

- Jadwal Pertandingan 8 BesarDocument1 pageJadwal Pertandingan 8 BesarRio Dwitra MarfizaNo ratings yet

- MAKALAH BANK SYARIAHDocument23 pagesMAKALAH BANK SYARIAHRio Dwitra MarfizaNo ratings yet

- Rio Dwitra Marfiza - Curriculum VitaeDocument2 pagesRio Dwitra Marfiza - Curriculum VitaeRio Dwitra MarfizaNo ratings yet

- 04 Bab IiDocument19 pages04 Bab IiRio Dwitra MarfizaNo ratings yet

- Memorandum of Understanding GAM-IndonesiaDocument5 pagesMemorandum of Understanding GAM-IndonesiaRio Dwitra MarfizaNo ratings yet