Professional Documents

Culture Documents

BAB 2. Ketentuan Umum Perpajakan

Uploaded by

kirimburonanCopyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

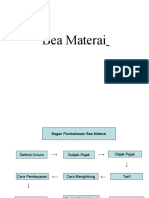

BAB 2. Ketentuan Umum Perpajakan

Uploaded by

kirimburonanCopyright:

Available Formats

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

B A B KETENTUAN UMUM DAN

TATA CARA PERPAJAKAN

1

ISTILAH-ISTILAH DALAM KUP ............................................ 1

KEWAJIBAN DAN HAK WAJIB PAJAK ................................ 3

TUJUAN

SANKSI-SANKSI PERPAJAKAN DALAM KUP ..................... 4

PEMBELAJARAN: PEMUNGUTAN DAN POTONGAN PAJAK TERTENTU

SEBAGAI WAJIB PAJAK ......................................................... 4

Setelah mempelajari bab ini, NOMOR POKOK WAJIB PAJAK (NPWP) .............................. 5

Saudara diharapkan mampu NOMOR PENGUKUHAN PENGUSAHA KENA

PAJAK (NPPKP) ....................................................................... 7

SURAT PEMBERITAHUAN (SPT) ........................................... 8

1. Menjelaskan Istilah-

SURAT SETORAN PAJAK (SPP) ............................................. 10

istilah dalam KUP. SURAT TAGIHAN PAJAK (STP) ............................................. 11

2. Menjelaskan kewajiban SURAT KETETAPAN PAJAK KURANG BAYAR (SKPKB) .. 12

dan hak pajak. SURAT KETETAPAN PAJAK KURANG BAYAR

3. Menjelaskan sanksi- TAMBAHAN (SKPKBT) ........................................................... 13

sanksi perpajakan yang SURAT KETETAPAN PAJAK LEBIH BAYAR (SKPLB) ....... 14

diatur dalam KUP. SURAT KETETAPAN PAJAK NIHIL (SKPN) ......................... 14

SURAT PEMBERITAHUAN PAJAK TERUTANG (SPPT) ..... 15

4. Menjelaskan ketentuan

DALUWARSA PENETAPAN ................................................... 15

penerbitan ketetapan PEMBUKUAN DAN PENCATATAN ....................................... 15

pajak. TAHUN PAJAK ..... 21

5. Mengetahui dan KESIMPULAN ............................................................................. 23

menerapkan ketentuan DAFTAR PUSTAKA ................................................................ ... 25

penerbitan ketetapan LAMPIRAN ...................................................................................26

pajak.

6. Mengetahui daluwarsa

penetapan ISTILAH-ISTILAH DALAM KUP

7. Mengetahui pencatatan

Dalam pembahasan Ketentuan Umum dan Tata Cara

dan pembukuan.

8. Menghiting dan Perpajakan akan dijumpai pengertian-pengertian atau

menerapkan tahun

pajak. istilah-istilah yang sudah baku. Pengertian-pengertian atau

9. Rangkuman. istilah-istilah antara lain:

1. Wajib Pajak (MP) adalah pribadi atau badan yang

menurut ketentuan peraturan perundang-undangan

perpajakan ditentukan untuk melakukan kewajiban

TUJUAN 1 perpajakan, termasuk pemungutan pajak atau

Penjelasan tentang pemotongan pajak tertentu.

ketentuan umum dan tata

2. Badan adalah sekumpulan orang yang merupakan

cara perpajakan.

kesatuan baik yang melakukan usaha maupun yang

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

tidak melakukan usaha yang meliputi

3. perseroan terbatas, perseroan komanditer, perseroan lainnya, badan usaha milik

Negara atau daerah dengan nama dan dalam bentuj apapun, firma koperasi, dana

pension, perkumpulan, yayasan, organisasi, massa, organisasi sosial politik, atau

organisasi yang sejenis, lembaga. Bentuk usaha tetap, dan bentuk badan lainnya.

4. Masa Pajak adalah jangka waktu yang lamanya sama dengan satu bulan takwim atau

jangka waktu lain yang ditetapkan dengan Keputusan Menteri Keuangan paling

lama tiga bulan.

5. Tahun Pajak adalah jangka waktu satu tahun kecuali bila wajib pajak menggunakan

tahun buku yang tidak sama.

6. Bagian Tahun Pajak adalah bagian dari jangka waktu satu tahun pajak.

7. Pajak yang Terutang adalah pajak yang harus dibayar pada suatu saat. Dalam Masa

Pajak, dalam Tahun Pajak atau Bagian Tahun Pajak menurut ketentuan peraturan

perundang-undangan perpajakan.

8. Penanggung Pajak adalah orang pribadi atau badan yang bertanggung jawab atas

pembayaran pajak, termasuk wakil yang menjalankan hak dan memenuhi kewajiban

wajib pajak menurut ketentuan peraturan perundang-undangan perpajakan.

9. Surat Paksa adalah surat perintah untuk membayar utang pajak dan biaya penagihan

pajak sesuai dengan UU No. 19 Tahun 1997 tentang penagihan pajak dengan surat

paksa sebagaimana telah diubah dengan UU No. 19 Tahun 2000.

1. Nomor Pokok Wajib Pajak (NPWP) 15. Surat Ketetapan Pajak Nihil

2. Wajib Pajak 16. Surat Tagihan Pajak (STP)

3. Badan 17. Pajak yang terutang

4. Masa Pajak 18. Surat Paksa

5. Tahun Pajak 19. Kredit pajak untuk Pajak

6. Bagian Tahun Pajak Pertambahan Nilai

7. Surat Pemberitahuan 20. Pekerjaan bebas

8. Surat Pemberitahuan Masa (SPT 21. Pemeriksaan

Masa) 22. Penanggung pajak

9. Surat Pemberitahuan Tahunan (SPT 23. Pembukuan

Tahunan) 24. Penelitian

10. Surat Setoran Pajak (SSP) 25. Penyidikan tindak pedana di

11. Surat KetetapanPajak (SKP) bidang perpajakan

12. Surat KetetapanPajak Kurang Bayar 26. Surat Keputusan Pembetulan

13. Surat Ketatapan Pajak Kurang Bayar 27. Surat Keputusan Keberatan

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Tambahan 28. Putusan Banding

14. Surat Ketetapan Pajak Lebih Bayar

KEWAJIBAN DAN HAK WAJIB PAJAK

Kewajiban Wajib Pajak

1. mendaftarkan diri untuk mendapat NPWP

2. Menghitung sendiri dan membayar kewajiban pajak dengan benar

3. Mengisi dengan benar SPT dan memasukkan ke kantor pelayanan pajak dalam batas

waktu yang telah ditentukan

4. Menyelanggarakan pembukuan /pencatatatn

5. jika diperiksa wajib:

a. Memperlihatkan atau meminjamkan buku atau catatan dokumen yang menjadi

dasarnya dan dokumen lain yang berhubungan dengan penghasilan yang diperoleh,

kegiatan usaha, pekerjaan bebas wajib pajak, atau objek yang terutang pajak

b. Memberikan kesempatan untuk memasuki tempat atau ruangan yang dianggap perlu

dan memberi bantuan guna kelancaran pemeriksaaan

6. Apabila dalam waktu mengungkapkan pembukuan, pencatatan ataupun dokumen

serta keterangan yang diminta. Wajib pajak terikat oleh suatu kewajiban untuk

merahasiakan maka kewajiban untuk merahasiakan itu ditiadakan oleh pemerintah

untuk keperluan pemeriksaaan

Hak-hak wajib Pajak

1. mengajukan surat keberatan dan surat banding

2. menerima tanda bukti pemasukan SPT

3. Melakukan pembetulan SPT yang telah dimasukkan

4. Mengajukan permohonan penundaaan pemasukkan SPT

5. Mengajukan permohonan penundaaan atau pengangsuran pembayaran Pajak

6. Mengajukan permohonan perhitungan Pajak yang dikenakan dalam surat

ketetapan Pajak

7. Meminta kembalian kelebihan pembayaran Pajak

8. Mengajukan permohonan penghapusan dan pemgurangan sanksi, serta

pembetualan surat ketetapan Pajak yang salah

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

9. Memberi kuasa kepada orang untuk melaksanakan kewajiban Pajaknya

10. Apabila wajib Pajak dipotong oleh pemberi kerja, wajib Pajak berhak untuk

meminta bukti pemotongan PPh pasal 21 kepada pemotong Pajak, mengajukan surat

keberatan dan permohonan Pajak

SANKSI-SANKSI PERPAJAKAN DALAM KUP

Sanksi-sanksi di bidang perpajakan sebagaimana yang diatur dalam ketentuan umum

dan tata cara perpajakan (KUP) dapat berupa:

1. Sanksi administrasi, terdiri atas:

a. sanksi administrasi berupa bunga, yang dihitung dalam bentuk persentase tertentu

pada umumnya sebesar 2%

b. sanksi administrasi berupa denda, yang dihitung dalam bentuk jumlah uangnya atau

dalam persentase

c. sanksi administrasi berupa kenaikan, yang terhitung dalam bentuk persentase yang

besarnya 50% atau lebih

2. Sanksi pidana, yang dikenakan beberapa hal antara lain:

a. alpa, yaitu dikarenakan tidak menyampaikan SPT

b. sengaja, yaitu dikarenakan tidak mendaftarkan diri atau tidak menyampaikan

SPT dan sebagainya

c. pengulangan, yaitu dikarenakan jika seseorang melakukan tindak pidana di

bidang perpajakan sebelum lewat satu tahun sudah mengulanginya lagi

d. percobaan, yaitu dikarenakan melakukan percobaan untuk melakukan tindak

pidana penyalahgunaan di bidang perpajakan

PEMUNGUTAN DAN POTONGAN PAJAK TERTENTU SEBAGAI

WAJIB PAJAK

Wajib pajak yang juga termasuk pemungut dan pemotong pajak tertentu berkewajiban

untuk melakukan penungutan atau pemotongan pajak sesuai dengan peraturan

perundang-undangan yang berlaku.

Beberapa Undang-undang yang menjelaskan hal tersebut, antara lain:

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

1. Undang-undang Pajak Pertambahan Nilai 1984 yang telah diubah dengan UU No.

11 Tahun 1994 pasal 1

2. Undang-undang Pajak Penghasilan 1984 yang telah diubah dengan Undang Nomor

10 Tahun 1994 pada Pasal 22 ayat (1)

3. Keppres No. 56 Tahun 1988, antara lain mengatur:

4. Keppres No. 16 Tahun 1994 atau No. 24 tahun 1995 pasal 2 ayat2

Wajib pajak yang juga termasuk pemungut dan pemotong pajak tertentu menurut UU

diatas antara lain:

KPN

Bendaharawan Pemerintah Pusat dan Daerah (TK I + TK II)

Pertamina

Kontraktor bagi hasil dan kontrak karya di bidang minyak dan gas bumi

Pertambangan umum lainnya

BUMN dan BUMD

Bank Pemerintah dan BPD

NOMOR POKOK WAJIB PAJAK (NPWP)

Nomor Pokok Wajib Pajak adalah suatu sarana administrasi perpajakan yang

dipergunakan sebagai tanda pengenal diri atau identitas Wajib Pajak. Adapun fungsi

Nomor Pokok Wajib Pajak yaitu Sebagai tanda pengenal diri atau identitas Wajib Pajak

dan untuk menjaga ketertiban dalam membayar pajak dan dalam pengawasan

administrasi perpajakan. Nomor Pokok Wajib Pajak harus ditulis dalam setiap dokumen

perpajakan, antara lain pada formulir pajak yang diperlukan wajib pajak, surat menyurat

dalam hubungan dengan perpajakan, dalam hubungan dengan instansi tertentu yang

mewajibkan mengisi NPWP.

Pendaftaran NPWP

Semua wajib pajak berdasarkan system Self Assesment wajib mendaftarkan diri pada

kantor Direktorat Jendral Pajak yang wilayah kerjanya meliputi tempat tinggal atau

tempat kedudukan wajib pajak untuk dicatat sebagai wajib pajak sekaligus mendapat

NPWP. Kewajiban mendaftarkan ini berlaku pula untuk wanita kawin yang dikenakan

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

pajak secara terpisah karena hidup terpisah berdasarkan keputusan hakim atau

dikehendaki secara tertulis berdasarkan perjanjian pemisah penghasilan dan harta.

Apabila berdasarkan data yang diperoleh NPWP dibatasi jangka waktunya, karena hal

ini berkaitan dengan saat pajak terutang dan kewajiban mengenakan pajak NPWP

secara jabatan. Kewajiban mendaftarkan diri untuk memperoleh NPWP dibatasi jangka

waktunya, karena hal ini berkaitan dengan saat pajak terutang dan kewajiban

mengenakan pajak terutang jangka waktu pendaftaran NPWP adalah:

Bagi wajib pajak orang pribadi yang

menjalankan usaha atau pekerjaan bebas dan wajib pajak badan, wajib mendaftarkan

diri paling lambat satu bulan setelah usahanya mulai dijalankan.

Wajib pajak orang pribadi yang tidak

menjalankan suatu usaha atau pekerjaan bebas apabila sampai dengan suatu bulan

memperoleh penghasilan yang jumlahnya telah melebihi PTKP setahun, wajib

mendaftarkan diri paling lambat pada akhir bulan berikutnya.

Terhadap wajib pajak yang tidak mendaftarkan diri untuk mendapatkan NPWP akan

dikenakan sanksi perpajakan. Bagi mereka yang dengan sengaja tidak mendaftarkan

diri, atau menyalahgunakan atau tanpa hak NPWP sehingga menimbulkan kerugian

pada pendapatan Negara, diancam dengan pidana penjara paling lama enam tahun dan

denda paling tinggi empat kali jumlah pajak yang terutang yang tidak atau kurang

dibayar.

Penghapusan NPWP

Nomor Pokok Wajib Pajak dapat dihapus, antara lain karena:

Wajib pajak orang pribadi meninggal dan tidak meninggalkan warisan;

Wanita kawin tidak dengan perjanjian pemisahan harta dan penghasilan;

Warisan yang telah selesai dibagi;

Wajib pajak badan yang telah dibubarkan secara resmi berdasarkan

ketentuan peraturan perundang-undangan yang berlaku;

Bentuk Usaha Tetap (BUT) yang telah kehilangan setatusnya sebagai

bentuk usaha tetap;

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Wajib pajak orang pribadi lainnya selain yang dimaksud diatas yang

tidak memenuhi syarat sebagai wajib pajak.

Format NPWP

Nomor Pokok Wajib Pajak terdiri dari 15 digit, yaitu 9 digit pertama merupakan kode

wajib pajak dan6 digit berikutnya merupakan kode administrasi perpajakan. Formatnya

adlah sebagai berikut: XX. XXX. XXX. X. XXX. XXX

Wajib pajak yang tidak diwajibkan mendaftarkan diri apabila

memerlukan NPWP, dapat mendaftar diri dan kepadanya akan diberikan NPWP.

Setiap wajib pajak hanya mempunyai satu NPWP untuk semua jenis

pajak.

Untuk perusahaan perseorangan > NPWP atas nama pemiliknya.

Untuk badan (misalnya PT) yang baru berdiri sebaiknya tetap

mempunyai NPWP karena apabila rugi dapat dikompensasi dengan tahun

berikutnya.

NOMOR PENGUKUHAN PENGUSAHA KENA PAJAK (NPPKP)

Setiap pengusaha yang berdasarkan Undang-undang Pajak Pertambahan Nilai 1984

dikenakan pajak, wajib melaporkan usahanya pada kantor Direktorat Jendral Perpajakan

untuk dikukuhkan menjadi Pengusaha Kena Pajak (PKP). Terhadap pengusaha yang

telah memenuhi syarat PKP tetap tidak melaporkan usahanya untuk dikukuhkan sebagai

PKP akan dikenakan sanksi perpajakan. Adapun fungsi dari NPPKP adalah sebagai

berikut:

a. Untuk mengetahui identitas PKP yang sebenarnya.

b. Untuk memenuhi pemenuhan kewajiban pajak pertambahan

nilai dan pajak penjualan atas barang meah.

c. Untuk pengawasan administrasi perpajakan.

Pelaporan atau Pengukuhan PKP

Bagi pengusaha orang pribadi berkewajiban melaporkan usahanya pad kantor Direktorat

Jendral pajak yang wilayah kerjanya meliputi tempat tinggal penhusaha dan tempat

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

kegiatan usha dilakukan. Sedangkan bagi pengusaha badan pada kantor Direktorat

Jedral Pajak yang wilayah kerjanya meliputi tempat tinggal penhusaha dan tempat

kegiatan usha dilakukan. Jika pengusaha orang pribadi atau badanmempunyai tempat

kegiatan usaha diwilayah beberapa kantor Direktorat Jedral Pajak, wajib melaporkan

usahanya untuk dikukuhkan sebagai PKP baik dikantor Direktorat Jedral Pajak yang

wilayah kerjanya meliputi tempat tinggal atau tempat kedudukan usaha pengusaha

maupun dikantor Direktorat Jedral Pajak pajak yang wilayah kerjanya meliputi tempat

tinggal penhusaha dan tempat kegiatan usha dilakukan.

Apabila berdasarkan data yang diperoleh atau dimiliki oleh Direktorat Jedral Pajak

pengusaha telah memenuhi syarat untuk dikukuhkan sebagaiPKP tetapi tidak

melaporkan usahanya, dapat diterbitkan NPPKP secara jabatan. Kewajiban melaporkan

untuk dikukuhkan menjadi PKP dibatasi jangka waktunya, karena hal ini berkaitan

dengan saaat pajak terutang adalah selambat-lambatnya satu bulan setelah usaha

dimulai.

Sanksi

Bagi mereka yang dengan sengaja tidak mendftarkan, atau menyalahgunakan atau

menggunakan tanpa hak NPPKP sehingga menimbulkan kerugian pada pendapatan

negara, diancam dengan pidana penjara selama-lamanya enam tahun denda setinggi-

tingginya empat kali jumlah pajak yang terutang atau kurang dibayar. Mulai 1998

Nomor Pengukuhan Kena Pajak sama dengan Nomor Pokok Wajib Pajak, sehingga

format NPPKP juga dari 15 digit.

SURAT PEMBERITAHUAN (SPT)

Surat Pemberitahuan (SPT) adalah surat yang oleh wajib pajak digunakan untuk

melaporkan penghitungan dan pembayaran pajak yang terutang menurut ketentuan

peraturan perundang-undangan perpajakan. Adapun fungsi SPTadalah:

1. Fungsi SPT bagi Wajib Pajak Penghasilan:

Sebagai sarana untuk melaporkan dan

mempertanggungjawabkan perhitungan jumlah pajak yang sebenarnya terutang.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Untuk melaporkan pembayaran atau pelunasan

pajak yang telah dilaksanakan sendiri dan atau melalui pemotongan pajak atau

pemungutan pajak lain dalam satu tahun pajak atau bagian tahun pajak.

Untuk melaporkan pembayaran dari pemotongan

atau pemungutan tentang pemotongan atau pemungutan pajak orang pribadi atau

badan ;ain dalam satu masa pajak, yang ditentukan peraturan perundang-undangan

perpajakan yang berlaku.

2. Fungsi SPT bagi Pengusaha Kena Pajak

Sebagai sarana untuk melaporkan dan mempertanggungjawabkan

perhitungan jumlah Pajak Pertambahan Nilai dan Pajak Penjualan atas Barang

Mewah yang sebenarnya terutnag.

Untuk melaporkan perkriditan Pajak masukan terhadap pajak keluaran.

Untuk melaporkan pembayaran atau pelunasan pajak yang telah

dialksanakan oleh pengusaha kena pajak dan atau pihak lain dalam satu masa pajak,

yang telh ditentukan oleh peraturan perundang-undangan perpajakan yang berlaku.

3. Fungsi SPT bagi pemotong atau pemungut pajak

Sebagai sarana untuk melaporkan dan mempertanggungjawabkan pajak yang

dipotong atau dipungut dan disetorkannya.

Prosedur Pengisian dan Penyetoran SPT

Adapun prosedur pengisian dan penyetoran SPT adalah sebagai berikut:

a. Datang sendiri ke KPP mengambil berkas SPT.

b. Mengisi SPT sesuai ketentuan yang berlaku kemudian

menyerahkan kembali ke KPP dalam batas yang sudah ditentukan.

c. Jika terjadi kekeliruan, maka wajib pajak dapat membetulkan

sendiri dengan menyampaikan pernyataan tertulis dalam jangka waktu 2 tahun

sesudah saat terutangnya pajak atau berakhir masa pajak, dengan syarat:

Direktur Jendral Pajak belum melakukan pemeriksaan dan pembetulan tersebut

menyebabkan utang pajak menjadi lebih besar, maka dikenakan sanksi 2%

sebulan.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Walaupum sudah dilakukan pemeriksaan tetapi belum dilakukan penyidikan,

wajib pajak dapat mengungkapkan ketidak benaran pengisian SPT.

Hal-hal yang Harus Tercantum Dalam SPT

Jumlah pajak yang sebenarnya terutang menurut

perhitungan yang benar.

Jumlah pembayaran pajak yang telah dibayar sendiri

oleh wajib pajak maupun dipotong melalui pihak lain.

Jumlah pajak yang masih harus dibayar atas

kekurangan dan jumlah pajak yang lebih dibayar.

Jenis-Jenis SPT

SPT Masa adalah SPT yang digunakan oleh wajib pajak

untuk melaporkan perhitungan dan pembayaran pajak terutang dalam suatu masa

pajak (suatu saat tertentu).

SPT Tahunan adlah SPT yang digunakan oleh wajib

pajak untuk melaporkan perhitungan dan pembayaran pajak terutang dalam suatu

tahun pajak.

SURAT SETORAN PAJAK (SPP) DAN PEMBAYARAN PAJAK

Surat Setoran Pjak adalah surat yang oleh wajib pajak digunakan untuk melakukan

pembayaran atau penyetoran pajak yang terutang ke kas negara melalui Kantor Pos dan

atau bank Badan Usaha Milik Negara atau bank Badan Usaha Milik Daerah atau tempat

pembayaran lain yang ditunjuk oleh Menteri Keuangan. Adapun fungsi SPP adalah

sebagai sarana untuk membayar pajak dan sebagai bukti dan laporan pembayaran pajak.

Tempat pembayaran dan penyetoran pajak dapat dilakukan di bank-bank yang ditunjuk

oleh Direktorat Jendral Anggaran, Kantor Pos, bank-bank BUMN atau BUMD, tempat

pembayaran lain yang ditunjuk oleh Menteri Keuangan.

SURAT TAGIHAN PAJAK (STP)

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Surat Tagihan Pajak adalah surat untuk melakukan tagihan pajak dan/atau sanksi

administrasi berupa denda dan/atau bunga. Surat Tagihan Pajak diatur dalam pasal 14

Undang-undang KUP. STP diterbitkan oleh kantor pajak dalam hal sebagai berikut:

1. pajak penghasilan dalam tahun berjalan tidak atau kurang dibayar

2. dari hasil penelitian surat pemberitahuan terdapat kekurangan pembayaran pajak

sebagai akibat salah tulis/atau salah hitung

3. wajib pajak dikenakan sanksi administrasi berupa denda dan/atau bunga

4. pengusaha yang dikenakan pajak berdasarkan UU PPN, tetapi tidak melaporkan

kegiatan usahanya untuk dikukuhkan sebagai PKP

5. pengusaha yang tidak dikukuhkan sebagai pengusaha kena pajak (PKP) tetapi

membuat faktur pajak atau pengusaha yang telah dikukuhkan sebagai PKP tetapi

tidak membuat atau tidak mengisi faktur pajak secara lengkap.

Penerbitan STP biasanya diikuti dengan sanksi administrasi berupa bunga sebesar 2%

sebulan untuk selama-lamanya 24 bulan (maks. 48%).

Contoh:

Apabila pajak penghasilan dalam tahun berjalan tidak atau kurang dibayar. Pajak

penghasilan pasal 25 tahun 1995 setiap bulan sebesar Rp 100.000.000 dan jatuh tempo

misalnya tiap tanggal 15. pada bulan Juni 1995 dibayar tepat waktu sebesar Rp

40.000.000. atas kekurangannya diterbitkan STP tangggal 18 September 1995, maka

penghitungannya adalah:

- kekurangan pajak penghasilan pasal 25

bulan Juni tahun 1995 ………………….Rp 60.000.000

- bunga (3 x 2% x Rp 60.000.000)………..Rp 3.600.000 +

- jumlah yang masih harus dibayar ……….Rp 63.600.000

fungsi STP adalah sebagai berikut:

1. Sebagai koreksi atas jumlah pajak yang terutang SPT wajib pajak.

2. Sarana mengenakan sanksi administrasi berupa bunga atau denda.

3. alat untuk menagih pajak.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Selain itu STP (Surat Tagihan Pajak) mempunyai kekuatan hukum yang sama dengan

surat ketetapan pajak. Sehingga dalam hal penagihannya dapat juga dilakukan dengan

Surat Paksa.

SURAT KETETAPAN PAJAK KURANG BAYAR (SKPKB)

Surat ketetapan pajak kurang bayar diatur dalam pasal 13 Undang-undang KUP.

SKPKB adalah surat keputusan yang menentukan besarnya jumlah pajak yang terutang,

jumlah kredit pajak, jumlah kekurangan pembayaran pokok pajak, besarnya sanksi

administrasi dan jumlah yang masih harus dibayar. SKPKB ini akan diterbitkan dalam

jangka waktu 10 tahun sesudah saat terutangnya pajak, berakhirnya masa pajak, atau

bagian tahun pajak atau tahun pajk, yaitu dalam hal sebagai berikut:

1. berdasrkan hasil pemeriksaan atau keterngan lain pajak yang terutang tidak

atau kurang dibayar

2. surat pemberitahuan tidak disampaikan dalam jangka waktu yang telah

ditetapkan dan telah ditegur secara tertulis, tidak disampaikan juga seperti

ditentukan dalam surat teguran

3. berdasrkan hasil pemeriksaan atas PPN dan PPnBM ternyata tidak seharusnya

dikompensasikan selisih lebih pajak atau tidak segarusnya dikenka tarif 0%

4. tidak melakukan kewajiban pembukuan dan tidak memenuhi permintaan

dalam pemeriksaan pajak, sehingga tidak dapat diketahui besarnya pajak yang

terutang.

SKPKB dapat dilakukan setelah lewat jangka waktu 10 tahun ditambah sanksi bunga

sebesar 48% dari jumlah yang tidak atau kurang dibayar. Pengenaan sanksi administrasi

berupa kenaikan yaitu suatu jumlah proporsional yang harus ditambahkan pada jumlah

yang harus ditagih. Sanksi administrasi berupa kenaikan ini untuk jenis pajak

penghasilan yang tidak atau kurang dibayar dalam 1 tahun, sanksi kenaikannya sebesar

50%. Untuk jenis pajak penghasilan yang dipotong oleh orang atau badan lain dan jenis

pajak PPN dan PPnBM ditetapkan sebesar 100% dari besarnya pajak yang tidak atau

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

kurang dibayar. Adapun fungsi SKPKB adalh sebagai kreksi atas jumlah yang terutang

menurut SPT-nya, sarana untuk mengenakan sanksi dan alat untuk menagih pajak.

SURAT KETETAPAN PAJAK KURANG BAYAR TAMBAHAN

(SKPKBT)

SKPKBT telah diatur dalam pasal 15 Undang-undang KUP. SKPKBT adalah surat

keputusan yang menentukan tambahan atau jumlah pajak yang telah ditetapkan.

Penerbitan SKPKBT dimaksudkan untuk menampung beberpa kemungkinan yang

terjadi seperti:

1. adanya SKPKB yang telah ditetapkan ternyata lebih rendah daripada

perhitungan yang sebenarnya

2. adanya proses pengembalian pajak yang telah ditetapkan dalam SKPLB yang

seharusnya tidak dilakukan

3. adanya pajak terutang dalam surat ketetapan pajak nihil (SKPN) yang

ditetapkan ternyata lebih rendah

SKPKBT merupakan koreksi atas SKPKB, artinya SKPKBT baru dapat diterbitkan bila

sudah pernah diterbitkan SKPKB, SKPLB, dan SKPN. Diterbitkannya SKPKBT ini

juga harus ada syarat adanya data baru (novum) dan/atau data yang semula belum

terungkap yang menyebabkan penambahan pajak yang terutang dalam ketetapan pajak

sebelumnya. SKPKBT yang kedua bias diterbitkan jika ternyata masih ditemukan lagi

adanya data baru (novum) dan/atau data yang semula belum terunkap yang baru

diketahui belakangan oleh direktur jenderal pajak. Jadi penerbitan SKPKBT bisa

dilakukan lebih dari satu kali.

Kekurangan pajak dalam SKPKBT akan ditambah dengan sanksi administrasi berupa

kenaikan sebesar 100% dari jumlah kekurangan pajak tersebut. Penerbitan SKPKBT

juga dapat dilakukan setelah lewat jangka waktu 10 tahun ditambah sanksi bunga

sebesar 48% dari jumlah yang tidak atau kurang dibayar apabila wajib pajak terbukti

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

telah melakukan tindak pidana di bidang perpajakan dan telah diputus oleh hakim serta

mempunyai kekuatan hokum yang tetap (in kracht van gewijsde). Funsi SKPKBT

adalah sebagai berikut:

Koreksi atau jumlah yang terutang menurut SPT-

nya.

Saran untuk mengenakan sanksi.

Alat untuk menagih pajak.

SURAT KETETAPAN PAJAK LEBIH BAYAR (SKPLB)

SKPLB diatur dalam pasal 17 Undang-undang KUP. SKPLB adalah surat keputusan

yang menentukan jumlah kelebihan pembayaran pajak karena jumlah kredit pajak lebih

besar daripada pajak yang terutang atau tidak seharusnya terutang.

SKPLB akan diterbitkan jika ada permohonan secara tertulis dari wajib pajak. SKPLB

harus sudah diterbitkan selambat-lambatnya 12 bulan sejak permohonan diterima secara

lengkap. Apabila kepala KPP tidak memberikan keputusan, permohonan pengembalian

dianggap dikabulkan, dan SKPLB harus diterbitkan selambat-lambatnya 1 bulan setelah

jangka waktu tersebut berakhir. Fungsinya sebagai alat atau sarana untuk mengambil

kelebihan pembayaran pajak.

SURAT KETETAPAN PAJAK NIHIL (SKPN)

SKPN diatur dalam pasal 17A Undang-undang KUP. SKPN adalah surat keputusan

yang menentukan jumlah kredit pajak atau jumlah pajak yang dibayar sama dengan

jumlah pajak yang tertang, atau pajak tidak terutang dan tidak ada kredit pajak atau

tidak ada pembayaran pajak.

Penerbitan SKPN dilakukan baik untuk jenis pajak penghasilan maupun untuk pajak

pertambahan nilai dan pajak pejualan barang barang mewah. Untuk pajak penghasilan,

SKPN diterbitkan apabila jumlah kredit pajak sama dengan jumlah pajak yang terutang

atau pajak tidak terutang dan tidak ada kredit pajak. Untuk pajak pertambahan nilai,

SKPN diterbitkan apabila jumlah kredit pajak sama dengan jumlah pajak yang terutang

atau pajak tidak terutang dan tidak ada kredit pajak. Sedangkan untuk pajak penjualan

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

barang mewah, SKPN diterbitkan apabila jumlah pajak yang dibayar sama dengan

jumlah pajak yang terutang atau pajak tidak terutang dan tidak ada pembayaran pajak.

SURAT PEMBERITAHUAN PAJAK TERUTANG (SPPT)

SPPT diatur dalam pasal 10 ayat 1 Undang-undang No. 12 tahun 1994 tentang pajak

bumi dan bangunan (PBB). SPPT akan dikeluarkan berdasarkan surat pemberitahuan

objek pajak (SPOP) yang telah disampaikan oleh wajib pajak atau berdasrkan data objek

pajak yang telah ada pada kantor pelayanan pajak bumi dan bangunan (KPPBB). SPPT

yang telah diterbitkan oleh KPPBB, pelunasannya harus diselesaikan selambat-

lambatnya 6 bulan sejak tanggal diterimanya SPPT oleh wajib pajak. Bila SPPT tidak

dilunasi, maka akan dikenakan sanksi berpa denda administrasi sebesar 2% sebulan

dihitung dari saat jatuh tempo sampai hari pembayaran utnuk jangka waktu selama-

lamanya 24 bulan.

DALUWARSA PENETAPAN

Daluwarsa penetapan menurut pasal 13 Undang-undang KUP adalah selama 10 tahun.

Artinya, direktorat jenderal pajak diberikan batas waktu sampai dengan 10 tahun untuk

mengeluarkan ketetapan pajak (SKPKB) atas utang wajib pajak. Apabila dalam waktu

10 tahun direktorat jenderal pajak tidak mengeluarkan ketetapan pajak (SKPKB),

pengeluaran SKPKB tidak dapat lagi dilakukan. Dengan demikian utang wajib pajak

menjadi daluwarsa.

PENCATATAN DAN PEMBUKUAN

Setelah anda membaca Bab ini, diharapkan anda memahami dan mampu menjelaskan

tentang :

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

a. Pentingnya pembukuan dan pencatatan dalam kaitannya dengan pemeriksaan

pajak;

b. Kewajiban menyelenggarakan pembukuan dan pencatatan bagi wajib pajak;

c. Syarat-syarat penyelenggaraan pembukuan dan pencatatan;

d. Apa saja yang dimaksud dengan elemen pembukuan dan pencatatan;

e. Metode pembukuan yang terdiri dari metode actual dan metode kas yang

diperkenankan oleh ketentuan perpajakan;

f. Pengertian mengenai penggunaan dan penyebutan tahun pajak.

Undang-undang perpajakan menggunakan istilah pembukuan dan bukan Akuntansi

(Pasal 28 UUKUP). Akuntansi berdimensi lebih luas, yaitu meliputi pembukuan itu

sendiri, penyusunan system akuntansi, interpretasi laporan keuangan dan penyajian

informasi.

Pembukuan adalah suatu proses pencatatan yang dilakukan secara teratur untuk

mengumpulkan data dan informasi keuangan yang meliputi harta, kewajiban, modal,

penghasilan, dan biaya serta jumlah harga perolehan.dan penyerahan barang atau jasa

yang ditutup dengan menyusun laporan keuangan berupa neraca dan laporan rugi/laba

pada setiap tahun pajak terakhir. Sedangkan Laporan Keuangan sebagai lampiran yang

melengkapi SPT, yang minimal diisyaratkan terdiri dari neraca dan laporan rugi/laba,

dapat disebut sebagai laporan keuangan fiscal, sepanjang sudah disesuaikan dengan

ketentuan perundang-undangan perpajakan.

Dengan demikian, tujuan pembukuan untuk keperluan perpajakan adalah pembukuan

yang dapat dipakai untuk membuktikan kebenaran angka-angka yang dilaporkan dalam

SPT, lebih-lebih pada saat wajib pajak diperiksa atau dilakukan penyelidikan

tarhadapnya. Oleh karena itu, apabila wajib pajak ternyata menyelenggarakan

pembukuan berdasarkan standart akuntansi yang belaku, maka harus melakukan

penyesuaian atau rekonsiliasi (fiskal) terlebih dahulu, yaitu melakukan koreksi-koreksi

fiskal, baik koreksi fiskal positif maupun koreksi fiskal negative, atas elemen-eleman

dalm neraca dan daftar laba/rugi sesuai dengan ketentuan perpajakan yang berlaku.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Pencatatan merupakan ikhtisar atau daftar ringkasan penerimaaan penghasilan dari

penjualan atau sumber-sumber penghasilan yang diterima wajib pajak dari waktu ke

waktu.

Kewajiban Menyelenggarakan Pembukuan dan Pencatatan

a. Kewajiban Pembukuan

Kewajiban pembukuan diatur dalam ketentuan PPN, yaitu dalam Undang-undang

No. 8 Tahun 1983 sebagaimana telah diubah terakhir dengan Undang-undang No.

11 Tahun 1994 disebutkan dalam pasal 6 sebagai berikut :

1. Setiap pengusaha kena pajak diwajibkan diwajibkan

mencatat semua jumlah harga perolehan dan penyerahan barang kena pajak

dalam pembukuan perusahaan.

2. Dalam pembukuan ini harus dicatat secara terpisah dan

jelas, jumlah harga perolehan dan penyerahan barang atau jasa, terutang tidak

dipungut, dikenakanan tarif 0%, serta mendapat pembebasan pengenaan pajak

3. Pengusaha memilih dikenakan PPh berdasarkan norma

penghitungan penghasilan neto, wajib membuat catatan nilai peredaran bruto

secara teratur, sepanjang terutang pajak pertambahan nilai atas barang dan jasa.

b. Penggunaan Norma Perhitungan

Dalam pasal 14 ayat (2) Undang-Undang No. 7 Tahun1983 tentang Pajak

Penghasilan sebagaimana telah diubah terakhir dengan Undang-undang No. 17

Tahun 2000, dinyatakan bahwa jumlah peredaran bruto yang menjadi batas

kewajiban tidak menyelenggarakan pembukuan adalah kurang dari Rp.

600.000.000,00 dalam satu tahun buku.

Undang-undang PPN juga menganut asas yang sama, yaitu setiap wajib pajak yang

menjadi pengusaha kena pajak wajib menyelenggarakan pembukuan. Terhadap

pengusaha kena pajak semacam ini berlaku ketentuan mengenai pedoman

pengkreditan pajak masukan, yaitu untuk menghitung PPN yang harus dibayar

dengan menggunakan suatu norma penghitungan yang berlaku untuk pengkreditan

pajak masukan selama masa pajak tertentu.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Syarat-Syarat Pembukuan dan Pencatatan

Pembukuan diselenggarakan wajib pajak sesuai dengan ketentuannya harus memenuhi

syarat antara lain sebagai berikut :

a. Pembukuan harus dilaksanakan di Indonesia dengan menggunakan dengan

menggunakan huruf latin, angka arab, satuan mata uang rupiah dan disusun dalam

bahasa Indonesia atau bahasa asing yang diizinkan oleh Menteri Keuangan;

b. Pembukuan harus meliputi seluruh kegiatan usaha atau pekerjaan bebas yang

dilakukan wajib pajak;

c. Pembukuan harus didukung dengan bukti-bukti transaksi yang dapat

dipertanggung jawabkan kebenaran dan keabsahannya;.

d. Pembukuan harus dilakukan secara teratur dan diselenggarakan dengan

prinsip taaat asas;

e. Pembukuan harus ditutup dengan membuat neraca dan perhitungan laba/rugi

pada setiap akhir tahun pajak;

f. Pembukuan harus dapat ditelusuri kembali apabila diperlukan;

g. Pembukuan ssekurang-kurangnya terdiri dari catatan mengenai harta, utang,

atau kewajiban, modal, penghasilan, biaya, penjualan sehingga dapat dipakai

sebagai dasar untuk menghitung pajak-pajak yang terutang.

Sementara untuk pencatatan terdiri atas data yang dikumpulkan secara teratur tentang

peredaran atau penerimaan bruto atau penghasilan bruto sebagai dasar untuk

menghitung jumlah pajak yang terutang, termasuk penghasilan yang bukan objek pajak

atau penghasilan yang dikenakan pajak bersifat final. Tujuan Kewajiban

Menyelenggarakan Pembukuan dan Pencatatan adalah agar dapat digunakan untuk

menghitung besarnya pajak yang terutang, jumlah pajak yang sudah dibayar sendiri atau

melalui pemotongan dan pemungutan pihak lain, penghasikan yang bukan objek pajak,

tetapi telah dikenakan pajak bersifat final maupun tidak final.

Unsur-Unsur Pembukuan

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Berdasarkan ketentuan pasal 28 ayat (7) UUKUP, bahwa pembukuan yang

diselenggarakan wajib pajak paling sedikit terdiri dari :

a. Pembukuan Kas/Bank

Pembukuan mengenai kas dan bank untuk menggambarkan keadaan kas/bank pada

periode akuntansi tertentu, dengan mencatatat semua penerimaan dan pengeluaran

melalui kas/bank, sehingga dari pembukuan ini dapat diketahui :

1. Saldo kas/bak pada suatu saat tertentu, dan

2. Seluruh mutasi kas/bank selama periode akuntansi tertentu.

b. Pembukuan Piutang

Pembukuan Piutang digunakan untuk menyajikan informasi mengenai

keadaan/posisi saldo piutang pada saat tertentu dan mutasi piutang selama periode

akuntansi tertentu, termasuk adanya penambahan atau pengurangan piutang.

c. Pembukuan Persediaan

Pembukuan persediaan barang diselenggarakan untuk menyajikan informasi

mengenai posisi persediaan barang atau bahan pada saat tertentu, termasuk mutasi

barang/bahan selama periode tertentu, baik menggenai kuantum atau nilainya,

sehingga dari pembukuan persediaan dapat dikalkulasikan harga pokok penjualan

barang/bahan yang dijual atau dipakai untuk keperluan lainnya.

d. Pembukuan Harta Yang Dapat Disusutkan/Diamoritisasi

Harta yang dapat disusustkan adalah harta berwujud dimiliki dan digunakan dalam

kegiatan usaha, dan pekerjaannya yang mempunyai masa manfaat lebih dari satu

tahun kecuali tanah.

e. Pembukuan Harta Lainnya

Disini yang dimaksudkan dengan harta lainnya adalah semua harta yang tidak

termasuk ke dalam golongan kas/bank, piutang, persediaan, dan harta yang dapat

disusutkan atau diamortisasi, misalnya : tanah, surat-surat berharga, deposito

berjangka dan penyertaan.

f. Pembukuan Utang

Pembukuan utang dimaksudkan agar dapat menyajikan informasi mengenai saldo

utang pada saat tertentu dan mutasi utang selama periode tertentu, penambahan atau

pengurangan utang.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

g. Pembukuan Modal

Yang dimaksud dengan modal, disini meliputi modal yang disetor oleh

pemilik/pemegang saham dan laba ditahan yang tidak/belum diambil oleh pemilik.

Pembukuan modal bertujuan untuj menyajikan data atau keterangan secara rinci

mengenai besarnya modal awal periode akuntansi.

h. Pembukuan Penghasilan

Pengertian penghasilan sebagaimana dirumuskan dalam ketentuan undang-undang

pajak penghasilan, tidak terikat ada atau tidaknya sumber-sumber penghasilan

tertentu, seperti yang dianut oleh undang-undang perpajakan yang lama.

i. Pembukuan Biaya

Dari pembukuan biaya dapat diketahui secara jelas mengenai biaya-biaya yang

boleh dikurangkan dan tidak boleh dikurangkan dari penghasilan bruto sesuai

dengan ketentuan peraturan perundang-undangan perpajakan.

j. Neraca dan Perhitungan Laba Rugi

Dalam Undang-Undang No. 16 Tahun 2000, dinyatakan bahwa pembukuan pada

setiap tahun pajak berakhir, ditutup dengan menyusun laporan keuangan berupa

neraca dan laporan laba rugi.

Metode Pembukuan

Metode Pembukuan sebagai aturan yang dapat digunakan untuk menentukan besarnya

penghasilan dan biaya dalam suatu periode akuntansi tertentu atau uantuk menentukan

dasar pengenaan PPN yang terutang.

Metode akrual ialah suatu metode penghitungan penghasilan dan biaya, yaitu bahwa

penghailan diakui pada waktu diperoleh dan biaya diakui pada saat terutang.

Metode kas adalah suatu metode penghitungan yang didasarkan atas penghasilan yang

diterima dan biaya yang dibayar secara tunai. Pemakaian metode kas dalam

UUPPN/PPn.BM digunakan sebagai dasar pengenaan pajak atas penyerahan dan

perolehan BKP/JKP secara tunai.

Dokumen Pembukuan

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Berdasarkan ketentuan pasal 28 ayat (11) UUKUP, pembukuan dan dokumen-dokumen

yang berhubungan dengan kegiatan usaha atau pekerjaan bebas wajib pajak, harus

disimpanselam 10 tahun, sehingga apabila pada suatu saat nanti Direktur Jendral Pajak

akan mengeluarkan surat ketetapan pajak bahan pembukuan yang diperlukan masih

tetap tersedia.

Wajib pajak yang dapat menyelenggarakan pembukuan dalam bahasa asing dan mata

uang selain rupiah adalah :

1) Wajib pajak dalam rangka penanaman modal asing;

2) Wajib pajak dalam rangka kontrak karya;

3) Wajib pajak dalam rangka kontrak bagi hasil;

4) Bentuk usaha tetap;

5) Wajib pajak yang berafiliasi dengan usaha induk di luar negeri.

Bahasa asing dan mata uang selain rupiah yang diperbolehkan untuk dipergunakan dalm

pembukuan wajib pajak adalah bahasa Inggris dan mata uang dolar Amerika Serikat

sesuai dengan keputusan Menteri Keuangan No. 533/KMK.04/2000. Bagi wajib pajak

yang diizinkan untuk menyelenggarakan pembukuan dalam bahasa Inggris dan mata

uang dolar Amerika Serikat, berlaku ketentuan konversi ke mata uang dolar Amerika

Serikat Sebagai berikut :

Pada Awal Tahun

Penyelenggaraan pembukuan dalam mata uang dolar Amerik Serikat untuk pertama

kali dilakukan dengan bertitik tolak dari neraca akhir tahun buku sebelumnya yang

dikonversi ke mata uang dolar Amerika Serikat.

Dalam Tahun Berjalan

Untuk transaksi yang dilakukan dalam mata uang dolar Amerika Serikat

Untuk transaksi, baik dalam negeri maupun luar negeri yang menggunakan mata

uang selain dolar Amerika Serikat, yang dikonversikan ke mata uang dolar Amerika

Serikat.

TAHUN PAJAK

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

Tahun pajak pada hakekatnya adalah tahun takwim (tahun kalender). Wajib pajak dapat

menggunakan tahun buku yang tidak sama dengan tahun takwim, sepanjang tahun buku

yang dipilihnya meliputi periode selama 12 bulan. Tahun takwim atau tahun buku

digunakan sebagai dasar perhitungan penghasilan kena pajak.

PPN/PPn.BM menganut masa pajak yang lamanya satu bulan takwim. Penghitungan

PPN/PPn.BM yang terutang dilakukan uantuk semua transaksi penjualan, pembelian,

dan penerimaan uang muka, atau termin pembayaran yang terjadi setiap bulan

takwim.Pada umumnya tahun pajak sama dengan tahun kalender. Akan tetapi wajib

pajak menggunakan tahun pajak tidak sama dengan tahun kalender dengan syarat

konsisten (taat asas) selama 12 bulan, dan melapor atau memberitahu kepada Kantor

Pelayanan Pajak (KPP) setempat. Cara menentkan suatu tahun pajak adalah sebagai

berikut:

Tahun pajak sama dengan tahun takwin.

1 Januari 2000 31Desember

Pembukaaan dimulai 1 Januari 2000 dan berakhir 31 Desember 2000, disebut tahun

pajak 2000

Tahun pajak tidak sama dengan tahun takwim.

1 Juli 1999 30 Juni 2000

Pembukuan dimulai 1 Juli 1999 dan berakhir 30 Juni 2000. disebut tahun pajak

1999 karena 6 bulan pertama jatuh pada tahun 1999.

1 Oktober 1999 30 september 2000

Pembukuan dimulai 1 oktober 1999 dan berakhir 30 September 2000. disebut tahun

pajak 2000 karena lebih dari 6 bulan pada tahun 2000.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

KESIMPULAN

Istilah-istilah yang sering dipergunakan dalam bab ini adalah :

1. Wajib Pajak

2. Badan

3. Masa Pajak

4. Tahun Pajak

5. Pajak Terutang

6. Penanggung Pajak

7. Surat Pajak

Kewajiban & hak wajib pajak

Sanksi-sanksi perpajakan yang diatur dalam KUP

a. Sanksi Pemerintah

b. Sanksi Pidana

Pemungutan & potongan pajak tertentu sebagai wajib pajak

Nomor pokok wajib pajak

1. Pendaftaran NPWP

2. Penghapusan NPWP

3. Format NPWP

Nomor pengukuhan pengusaha kena pajak

1. Pelaporan atau pengukuhan KPK

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

2. Sanksi

Surat Pemberitahuan

1. Fungsi SPT bagi wjib pajak penghasil

2. Fungsi SPT bagi wajib pajak pengusaha kena

pajak

3. Fungsi SPT bagi wajib pajak pemotong atau

pemungut pajak

a. Prosedur pengisian & penyetoran SPT

b. Hal-hal yang harus tercantum dalam SPT

c. Jenis-jenis SPT

Surat setoran pajak & pembayaran pajak

Surat tagihan pajak

Surat ketetapan pajak kurang bayar

Surat ketetapan pajak kurang bayar tambahan

Surat ketetapan pajak lebih bayar

Surat ketetapan pajak nihil

Surat pemberitahuan pajak terutang

Daluarsa penetapan

Pembukuan & pencatatan

a. Kewajiban menyelenggarakan pembukuan &

pencatatan

1. Kewajiban pembukuan

2. Penggunaan norma Penghitungan

b. Syarat-syarat pembukuan &

pencatatan

c. Unsur-unsur pembukuan

1. Pembukuan Kas/bank

2. Pembukuan piutang

3. Pembukuan persediaan

4. Pembukuan harta yang dapat

disusutkan

Jurusan Administrasi Niaga

Politeknik Negeri Malang

BAB 1 / Ketentuan Umum dan 1

Tata Cara Perpajakan

5. Pembukuan utang

6. Pembukuan harta lainnya

7. Pembukuan modal

8. Pembukuan penghasilan

9. Pembukuan biaya

10. Neraca & perhitungan laba rugi

d. Metode pembukuan

e. Dokumen pembukuan

Tahun Pajak.

DAFTAR PUSTAKA

Burton, Richard, dkk. 1997. Perpajakan.Jakarta:Fakultas Ekonomi Universitas

Indonesia.

Bwogo, Hanantha.2005.Pemeriksaan Pajak di Indonesia.Jakarta:PT Grasindo.

Gade, Jamaluddin.2002.Hukum Pajak.Jakarta:Fakultas Ekonomi Universitas

Indonesia.

Mardiasmo.2007,.Perpajakan.Yogyakarta:Andi.

Soemitro, Rochmat.1997.Asas dan Dasar Perpajakan.Bandung:PT Retika Aditama.

Jurusan Administrasi Niaga

Politeknik Negeri Malang

You might also like

- Rangkuman KUPDocument10 pagesRangkuman KUPerchantercireNo ratings yet

- Pengantar Hukum PajakDocument16 pagesPengantar Hukum PajaknitiNo ratings yet

- Analisis Kasus Pembukuan Dan Pemeriksaan PajakDocument15 pagesAnalisis Kasus Pembukuan Dan Pemeriksaan PajakAgin SugiwaNo ratings yet

- Pembahasan Kasus Penggelapan PajakDocument3 pagesPembahasan Kasus Penggelapan PajakKarya Komputer BirayangNo ratings yet

- PEMERIKSAAN_PAJAKDocument7 pagesPEMERIKSAAN_PAJAKDewa Ayu Paramita DewiNo ratings yet

- Modul Kup DTSD PajakDocument64 pagesModul Kup DTSD PajakArdi PratamaNo ratings yet

- PPN/PPnBM dan Sanksi AdministrasiDocument2 pagesPPN/PPnBM dan Sanksi AdministrasiAnastasia100% (1)

- PKP Gagal Produksi - PPNDocument21 pagesPKP Gagal Produksi - PPNahmaddyusufNo ratings yet

- Sumber-Sumber Penerimaan NegaraDocument42 pagesSumber-Sumber Penerimaan NegaraTafrihan Puput Santosa100% (1)

- Analisis Pengaruh Kepemimpinan Disiplin Dan Motivasi Kerja Terhadap Kinerja Pegawai Negeri Sipil Pusat Data Dan Informasi Kementerian PertahananDocument132 pagesAnalisis Pengaruh Kepemimpinan Disiplin Dan Motivasi Kerja Terhadap Kinerja Pegawai Negeri Sipil Pusat Data Dan Informasi Kementerian PertahananKARYAGATA MANDIRINo ratings yet

- Tabel Batas Waktu An Pajak Dan Pelaporan SPT Masa Serta SPT TahunanDocument4 pagesTabel Batas Waktu An Pajak Dan Pelaporan SPT Masa Serta SPT TahunanMutiara Inas SariNo ratings yet

- Sejarah Reformasi Perpajakan Di Indonesia Reformasi Perpajakan Adalah Perubahan Yang Mendasar Di Segala Aspek PerpajakanDocument8 pagesSejarah Reformasi Perpajakan Di Indonesia Reformasi Perpajakan Adalah Perubahan Yang Mendasar Di Segala Aspek PerpajakanJenius Jalal Utomo100% (1)

- Makalah SKPN Revisi (PSP010203)Document15 pagesMakalah SKPN Revisi (PSP010203)Sukma ListariNo ratings yet

- Standar Pemeriksaan Akuntansi Sektor Publik (SPKN)Document14 pagesStandar Pemeriksaan Akuntansi Sektor Publik (SPKN)Elyssa Fiqri FauziahNo ratings yet

- Pembayaran Dan Pelaporan PajakDocument15 pagesPembayaran Dan Pelaporan PajakEndah RiwayatunNo ratings yet

- Pengalihan Dan Revaluasi Aktiva-USED Part1Document28 pagesPengalihan Dan Revaluasi Aktiva-USED Part1Aris KurniawanNo ratings yet

- Bea MateraiDocument47 pagesBea MateraiHyun Jae Fullbuster100% (1)

- Pengenaan Pajak Atas Penghasilan Yayasan Dan Pajak Pertambahan Nilai Atas Kegiatan Membangun Sendiri Gedung Dan Prasarana Pendidikan Dalam YayasanDocument22 pagesPengenaan Pajak Atas Penghasilan Yayasan Dan Pajak Pertambahan Nilai Atas Kegiatan Membangun Sendiri Gedung Dan Prasarana Pendidikan Dalam YayasanAgus K. NurdiansyahNo ratings yet

- PajakCSRDocument18 pagesPajakCSRRatih KNo ratings yet

- Perpajakan II Sap 13 KLP 5Document29 pagesPerpajakan II Sap 13 KLP 5Sangayu PutuNo ratings yet

- AUDIT PERPAJAKANDocument29 pagesAUDIT PERPAJAKANAndra PratamaNo ratings yet

- Materi Kuliah Manajemen Perpajakan-Buat Mhs Stiami PD - CabeDocument85 pagesMateri Kuliah Manajemen Perpajakan-Buat Mhs Stiami PD - CabeEko SiswantoNo ratings yet

- Pajak BakrieDocument18 pagesPajak Bakrieihsan saddamNo ratings yet

- 03A. PPN Dan PPN BM - Pelaksana PDFDocument232 pages03A. PPN Dan PPN BM - Pelaksana PDFYudda ArdisaputraNo ratings yet

- Pajak Berganda Internasional P3B Dan ModDocument49 pagesPajak Berganda Internasional P3B Dan ModOkta SelregaNo ratings yet

- Pajak Internasional PPH Menengah 2012Document49 pagesPajak Internasional PPH Menengah 2012Juliater Banjarnahor100% (1)

- Hukum PajakDocument13 pagesHukum Pajakendiprtama444No ratings yet

- Kupas Tuntas Withholding Tax 221012pDocument115 pagesKupas Tuntas Withholding Tax 221012pFajri DailimiNo ratings yet

- Biaya Program Pascasarjana (S-2) Magister Ilmu Administrasi STIAMI 2017Document1 pageBiaya Program Pascasarjana (S-2) Magister Ilmu Administrasi STIAMI 2017ReGielNo ratings yet

- Soal Ujian PPN MeiDocument7 pagesSoal Ujian PPN MeiIna destiana100% (1)

- Skripsi]Pengaruh Kompetensi, Disiplin dan Lingkungan Kerja terhadap Kinerja Pegawai (40Document139 pagesSkripsi]Pengaruh Kompetensi, Disiplin dan Lingkungan Kerja terhadap Kinerja Pegawai (40Asep SujanaNo ratings yet

- Pengantar Perpajakan InternasionalDocument33 pagesPengantar Perpajakan InternasionalMuhammad Amin100% (1)

- MAKALAH Perpajakan Pembayaran Dan PelaporanDocument24 pagesMAKALAH Perpajakan Pembayaran Dan PelaporanZombie ZoroNo ratings yet

- Soal Kup B 3Document5 pagesSoal Kup B 3aulia rizkyNo ratings yet

- Sengketa Pajak di PengadilanDocument537 pagesSengketa Pajak di PengadilanMuhammad FadhilNo ratings yet

- SELAMA PENGADILANDocument16 pagesSELAMA PENGADILANYayang CahayaNo ratings yet

- PEMERIKSAAN PAJAKDocument27 pagesPEMERIKSAAN PAJAKMuhammad MahardikaNo ratings yet

- PPH Final Dan PPH Tidak FinalDocument3 pagesPPH Final Dan PPH Tidak FinalAnanda SeptianiNo ratings yet

- Pengaruh Penurunan Tarif Pajak Penghasilan Bagi Wajib Pajak Badan Berbentuk Perseroan TerbukaDocument16 pagesPengaruh Penurunan Tarif Pajak Penghasilan Bagi Wajib Pajak Badan Berbentuk Perseroan TerbukaFazaul AfandiNo ratings yet

- METODE PEMERIKSAAN PAJAKDocument3 pagesMETODE PEMERIKSAAN PAJAKAqw IndoNo ratings yet

- SELESAIKAN SENGKETADocument14 pagesSELESAIKAN SENGKETAindahhandy0% (1)

- Materi Ketentuan Umum Dan Tata Cara PerpajakanDocument145 pagesMateri Ketentuan Umum Dan Tata Cara Perpajakanrizalawal100% (4)

- Kelompok 10 Disusun Oleh: Linda Ervina (C0D115032) Ken Yulita M.K (C0D115030)Document24 pagesKelompok 10 Disusun Oleh: Linda Ervina (C0D115032) Ken Yulita M.K (C0D115030)Linda ErvinaNo ratings yet

- Slide 10 PPH FinalDocument44 pagesSlide 10 PPH FinalaninditanwNo ratings yet

- Aspek Perpajakan PerbankanDocument29 pagesAspek Perpajakan PerbankanADENo ratings yet

- Makalah Sengketa PajakDocument17 pagesMakalah Sengketa PajakTasya NurhalizaNo ratings yet

- Pajak-Bab2Document42 pagesPajak-Bab2Ajen Yoga PradhanaNo ratings yet

- HUKUM PAJAK SEJARAHDocument60 pagesHUKUM PAJAK SEJARAHJohn Constantine100% (1)

- Standar Pemeriksaan PajakDocument8 pagesStandar Pemeriksaan PajakAjen Yoga PradhanaNo ratings yet

- Penyidikan PajakDocument9 pagesPenyidikan PajakDEVIE ANGGRAINI TRESSIANo ratings yet

- Modul Pajak DaerahDocument27 pagesModul Pajak DaerahRaditya PramanaNo ratings yet

- Hak Dan Kewajiban Pemeriksa Pajak Dan Wajib PajakDocument26 pagesHak Dan Kewajiban Pemeriksa Pajak Dan Wajib PajakKii SaputraNo ratings yet

- Pemeriksaan PajakDocument3 pagesPemeriksaan PajakIntan Permata SariNo ratings yet

- Ketentuan Umum PerpajakanDocument32 pagesKetentuan Umum PerpajakanDelima DewiNo ratings yet

- Aspek Perpajakan BUT Dan Branch Profit TaxDocument16 pagesAspek Perpajakan BUT Dan Branch Profit TaxIudith Oktaviani BattiNo ratings yet

- Ketentuan Umum PerpajakanDocument26 pagesKetentuan Umum PerpajakanƦë ÇhâñdNo ratings yet

- Iqbal Rafikhul Fauzan - 1951103 - UTS Pajak 1 - SA GNP 21-22 - AK ADocument8 pagesIqbal Rafikhul Fauzan - 1951103 - UTS Pajak 1 - SA GNP 21-22 - AK AIqbal Rafikhul FauzanNo ratings yet

- Risdayanti (19320044) Tugas Pertama Pengelolaan PajaDocument9 pagesRisdayanti (19320044) Tugas Pertama Pengelolaan PajaRisda S AmudhanyNo ratings yet

- Makalah NPWP & NPPKKPDocument21 pagesMakalah NPWP & NPPKKPBAGASKARA WAHYU PURBANINGRATNo ratings yet

- Pengertian Wajib PajakDocument17 pagesPengertian Wajib PajakAtalya PearlNo ratings yet

![Skripsi]Pengaruh Kompetensi, Disiplin dan Lingkungan Kerja terhadap Kinerja Pegawai (40](https://imgv2-2-f.scribdassets.com/img/document/368074124/149x198/a05e70ef39/1545112790?v=1)