Professional Documents

Culture Documents

Contoh Kasus PPN

Uploaded by

Lembayung BaliOriginal Title

Copyright

Available Formats

Share this document

Did you find this document useful?

Is this content inappropriate?

Report this DocumentCopyright:

Available Formats

Contoh Kasus PPN

Uploaded by

Lembayung BaliCopyright:

Available Formats

Contoh

Kasus

1:

Perusahaan X memiliki kerjasama BTO (KSO) dengan pemda (sebagai pemilik lahan) untuk pembangunan pasar. Nah pertanyaannya adalah apakah perusahaan X (sebagai pemegang hak pengelolaan) wajib memungut PPN kepada penyewa stand? kalau mengacu pada PPN atas jasa persewaan ruangan maka perusahaan X harus memungut PPN. Hanya saja, masalahnya perusahaan X disini bertindak mewakili Pemda. Siapakah yang berhak memungut PPN?

Jawab:

Menilik Surat Edaran Direktur Jenderal Pajak Nomor SE - 38/PJ.4/1995 bab II tentang Penghasilan dan biaya bagi investor 1. Penghasilan Penghasilan investor sehubungan dengan perjanjian bangun guna serah adalah penghasilan yang diterima atau diperoleh investor dari pengusahaan bangunan yang didirikan antara lain: a. SEWA*) dan penghasilan sehubungan dengan penggunaan harta; b. Penghasilan sehubungan dengan hak pengusahaan bangunan seperti penghasilan dari pengusahaan hotel, pusat fasilitas olah raga ("Sport center"), tempat hiburan, dan sebagainya; c. penggantian atau imbalan yang diterima atau diperoleh dari pemegang hak atas tanah apabila masa perjanjian bangun guna serah diperpendek dari masa yang telah ditentukan. 2. Biaya *)Dan yang termasuk didalam sewa dalam hal ini Jasa Persewaan Ruangan antara lain : - Jasa persewaan ruangan untuk perkantoran. - Jasa persewaan ruangan untuk tempat usaha/ pertokoan. - Jasa persewaan ruangan apartemen, flat, tempat tinggal, kecuali persewaan kamar di hotel, rumah penginapan, motel, losmen dan hostel untuk tamu bermalam. - Jasa persewaan ruang pertemuan (convention hall), kecuali persewaan ruangan untuk kegiatan acara atau pertemuan di hotel, rumah penginapan, motel, losmen dan hostel. - Lain-lain sejenisnya. Kemudian, Apa yang dimaksud dengan sewa, apa DPP-nya, berapa tarif dan penghitungan PPN-nya ? Sewa, yaitu balas jasa atas sewa ruangan dalam keadaan kosong yang dapat ditagih dimuka (pada awal penghunian) atau dibelakang, sesuai dengan kontrak (perjanjian). DPP atas Jasa Persewaan Ruangan adalah Nilai Penggantian berupa sewa, yaitu nilai berupa uang yang diminta atau seharusnya diminta termasuk semua biaya yang dikeluarkan dalam rangka penyerahan JKP tersebut. Tarif dan penghitungan PPN-nya : Tarif PPN = 10 % PPN yang terutang = 10% x DPP Dari kutipan dan pernyataan di atas juga berlaku untuk kasus BTO, dimana dalam hal ini perusahaan X sebagai investor yang mendapatkan pengasilan dan melakukan kegiatan penerahan Jasa Kena Pajak meskipun posisinya sebagai perwakilan dari Pemda tetap memiliki kewajiban memungut PPN yang terutang sebesar 10% atas serah terima JKP yang dilakukan, bukan bendaharawan pemda yang

memungutnya.

Contoh Kasus 2:

Apakah keuntungan atau kekurangan dengan berlakunya aturan baru tentang pengenaan PPN atas penyerahan kendaraan bermotor bekas dengan di keluarkannya Peraturan Menteri Keuangan Nomor 79/PMK.03/2010?

Jawab :

MEKANISME PELUNASAN PPN UNTUK PENYERAHAN KENDARAAN BERMOTOR BEKAS OLEH DEALER BERDASARKAN KETENTUAN BARU Mekanisme pelunasan PPN untuk penyerahan kendaraan bermotor bekas tidak mengikuti mekanisme umum, tetapi menggunakan pedoman penghitungan pengkreditan Pajak Masukan. Hal ini diatur dalam Pasal 9 ayat 7a dan 7b UU PPN 1984 dan ditindaklanjuti dengan penerbitan Peraturan Menteri Keuangan Nomor 79/PMK.03/2010. Dalam peraturan tersebut diatur bahwa bagi Pengusaha Kena Pajak yang melakukan kegiatan usaha yang semata-mata melakukan penyerahan kendaraan bermotor bekas secara eceran, besarnya Pajak Masukan yang dapat dikreditkan dihitung menggunakan pedoman penghitungan pengkreditan Pajak Masukan, yaitu sebesar 90% (sembilan puluh persen) dari Pajak Keluaran. Konsekuensi dari penghitungan dengan cara demikian adalah bahwa berapapun PPN yang dibayar karena perolehan barang atau jasa terkait dengan kegiatan usaha tidak lagi diperhitungkan sebagai Pajak Masukan yang dapat dikreditkan. Penghitungan Pajak Masukan yang dapat dikreditkan tidak lagi berdasarkan kenyataan yang sebenarnya melainkan dengan menggunakan taksiran yang ditentukan sebesar 90% dari Pajak Keluaran. MEKANISME PELUNASAN PPN UNTUK PENYERAHAN KENDARAAN BERMOTOR BEKAS OLEH DEALER BERDASARKAN KETENTUAN LAMA Sebelum 1 April 2010, atas penyerahan kendaraan bermotor bekas menggunakan Nilai Lain sebagaimana ditetukan berdasarkan Keputusan Menteri Keuangan Nomor 567/KMK.04/ 1994 jo Peraturan Menteri Keuangan Nomor 251/KMK.03 /2002. Dalam Peraturan tersebut antara lain diatur: - Dasar Pengenaan Pajak untuk penyerahan kendaraan bermotor bekas adalah berupa Nilai Lain yang ditetapkan sebesar 10% dari Harga Jual. - Pajak Masukan yang terkait dengan penyerahan kendaraan bermotor bekas tidak dapat dikreditkan. Ketentuan ini mengandung konsekuensi bahwa: - PPN yang dibayar adalah sebesar 1% dari harga Jual yang berasal dari 10% dikalikan 10% dari Harga Jual; - Pajak yang dibayar atas perolehan Barang Kena Pajak atau Jasa Kena Pajak yang berhubungan langsung dengan penyerahan kendaraan bermotor bekas tidak dapat diperhitungkan sebagai Pajak Masukan yang dapat dikreditkan.

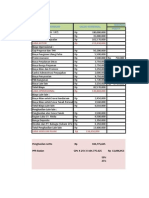

Contoh Perhitungan: Dalam catatan dealer kendaraan bermotor bekas pada suatu Masa Pajak diperoleh data sbb:

Penyerahan dan PPN yang dipungut: Harga Jual 500juta Pajak Keluaran 50juta

Penjualan kendaraan bekas

Pembelian barang dan jasa serta Pajak Masukan yang berhubungan dengan penyerahan kena pajak: Harga Jual/ Penggantian 180juta 300juta 50juta Pajak Masukan 18juta -5juta

- Pembelian mobil bekas dari PKP - Pembelian mobil bekas dari non PKP - Pemanfaatan JKP

Perbandingan PPN yang dibayar oleh konsumen dan PPN yang disetor oleh Dealer Kendaraan Bermotor Bekas dengan ketentuan baru dan lama: Berdasarkan ketentuan lama : Jumlah harga jual dalam Masa Pajak Dasar Pengenaan Pajak: 10% x 500juta PPN yang dipungut dari konsumen = 10% x Rp50juta PPN yang disetor ke Kas Negara Rp500juta Rp50juta Rp5juta Rp5juta

Secara yuridis penerimaan Negara yang berasal dari PPN dalam suatu tahapan sampai penyerahan kendaraan bermotor bekas oleh Dealer adalah sbb: - Pembayaran PPN yang tidak dapat dikreditkan oleh PKP dealer - PPN yang dipungut oleh Dealer Jumlah Rp23juta Rp5juta Rp28juta

Tidak ada bias antara pajak yang dibayar oleh konsumen dengan yang disetorkan ke Kas Negara. Yang dimaksud konsumen di sini adalah dealer karena Pajak Masukannya tidak dapat dikreditkan (sebesar Rp23juta) dan konsumen yang membeli kendaraan bekas dari dealer (sebesar Rp5juta). Sebesar Rp23juta dibayar ke Kas Negara melalui pemungutan oleh penjual kendaraan, sedangkan Rp5juta dibayar ke Kas Negara oleh dealer.

Berdasarkan ketentuan baru : Jumlah harga jual dalam Masa Pajak Dasar Pengenaan Pajak PPN yang dipungut dari konsumen = 10% x Rp500juta Rp500juta Rp500juta Rp50juta

PPN yang disetor ke Kas Negara dengan Pedoman Pengkreditan - Pajak Keluaran - Pajak Masukan: 90% x Rp50juta Pajak kurang dibayar Rp50juta Rp45juta Rp5juta

Dengan ketentuan ini, yang diterima oleh Negara adalah sbb: - Pembayaran PPN yang tidak dapat dikreditkan oleh PKP dealer - PPN yang disetor ke Kas Negara oleh Dealer Jumlah Rp23juta Rp5juta Rp28juta

Meskipun tidak terdapat perbedaan dari sisi penerimaan Negara antara ketentuan lama dan ketentuan baru namun dengan ketentuan baru terdapat bias antara yang sesungguhnya dibayar oleh konsumen dengan yang diterima Kas Negara. Yang sesungguhnya dibayar oleh konsumen dan seharusnya disetor ke Kas Negara adalah sbb: - Pembayaran PPN yang tidak dapat dikreditkan oleh PKP dealer - Selisih lebih yang seharusnya disetor ke Kas Negara:

Rp23juta

Pajak yang dipungut Hak penjual berupa pajak yang dapat dikreditkan

Rp50juta Rp23juta (-)

Jumlah

Rp27juta Rp50juta

Selisih pajak yang dibayar konsumen dengan yang diterima oleh Negara adalah sebesar Rp.22juta yaitu Rp.50juta - Rp28juta. Jumlah ini juga sama dengan jumlah pajak yang dipungut oleh dealer sebesar Rp.50juta dikurangi yang menjadi hak dealer berupa Pajak Masukan yang dapat dikreditkan sebesar Rp.23juta dan dikurangi yang nyata-nyata disetor ke Kas Negara sebesar Rp5juta. Kemana larinya uang sebesar Rp.22juta? Tentunya menjadi milik dealer. Secara ekonomis, ketentuan ini bisa menguntungkan atau bisa juga merugikan bagi dealer kendaraan bermotor bekas. Keuntungan ekonomis dimaksud adalah berupa pajak yang dipungut

tidak seluruhnya disetor ke Kas Negara yaitu apabila Pajak Masukan yang dapat dikreditkannya lebih kecil dari 90% dikalikan Pajak Masukan. Ini mengandung arti tidak semua pajak yang dibayar oleh konsumen atas pembelian kendaraan bermotor bekas disetor seluruhnya ke Kas Negara oleh dealer. Dengan ketentuan baru pajak yang dibayar konsumen menjadi lebih besar tetapi yang diterima oleh Negara tetap sama dengan ketentuan lama. Terdapat selisih antara pajak yang dibayar konsumen dengan pajak yang disetor ke Kas Negara. Sesuai definisinya pajak yang dibayar oleh konsumen (dalam konteks PPN) seharusnya menjadi penerimaan Negara yang selanjutnya digunakan demi sebesar-besarnya kemakmuran rakyat. Berdasarkan uraian di atas, kiranya perlu ditinjau ulang ketentuan mengenai pedoman pengkreditan pajak masukan bagi dealer kendaraan bermotor bekas karena pengenaannya tidak sesuai dengan Undang-Undang, setidaknya dengan definisi pajak.

You might also like

- BK Kump Soal Uskp Jan Kurlama - C LowDocument58 pagesBK Kump Soal Uskp Jan Kurlama - C LowIklan Wong Cilik100% (1)

- Rekonsiliasi Fiskal (Tata Cara Dan Perhitungan Atas Rekonsiliasi Fiskal Atas Laporan Keuangan)Document14 pagesRekonsiliasi Fiskal (Tata Cara Dan Perhitungan Atas Rekonsiliasi Fiskal Atas Laporan Keuangan)Padlah Riyadi. SE., Ak., CA., MM.94% (17)

- PPhBadanSEODocument39 pagesPPhBadanSEOFahmi AzhariNo ratings yet

- Singkat-NPWPDocument16 pagesSingkat-NPWPAri100% (3)

- PPN PT TETAP CANTIKDocument2 pagesPPN PT TETAP CANTIKZanetta Zein0% (1)

- Pembukuan Perpajakan - Kda-ShrDocument44 pagesPembukuan Perpajakan - Kda-ShrRizki AlfianiNo ratings yet

- PPN DTS DASAR PAJAK IIDocument108 pagesPPN DTS DASAR PAJAK IIDorisansius Pasaribu0% (1)

- PPh BADAN RP4,8MDocument8 pagesPPh BADAN RP4,8MIka YulianingtyasNo ratings yet

- Makalah Perpajakan LeasingDocument12 pagesMakalah Perpajakan LeasingMohamad Nurreza Rachman0% (1)

- Ujian Brevet Pajak AB KomprehensifDocument11 pagesUjian Brevet Pajak AB KomprehensifRiswan SugistoNo ratings yet

- 1 Soal Uskp B Jun 13 Akt PJKDocument5 pages1 Soal Uskp B Jun 13 Akt PJKSiti Lulu Auliah100% (1)

- Soal PPH OPDocument4 pagesSoal PPH OPbrehNo ratings yet

- Sumbangan Soal PPN&PPN BMDocument7 pagesSumbangan Soal PPN&PPN BMBoy Oktavino100% (1)

- SPT MASA PPNDocument7 pagesSPT MASA PPNHansen LaurenceNo ratings yet

- PPH OPDocument153 pagesPPH OPSukriyantoNo ratings yet

- SOAL UJIAN AKUNTANSI PAJAK I Brevet PDCDocument4 pagesSOAL UJIAN AKUNTANSI PAJAK I Brevet PDCChika Desty PratiwiNo ratings yet

- Jawaban Soal KUPDocument6 pagesJawaban Soal KUPRoyyan Al'ashNo ratings yet

- Kurikulum Baru 2011Document57 pagesKurikulum Baru 2011kyreenyahoo75% (4)

- PPNDocument20 pagesPPNPanji Harapan AgungNo ratings yet

- PPN] Strategi Manajemen PPN untuk EksporDocument13 pagesPPN] Strategi Manajemen PPN untuk EksporariaNo ratings yet

- SPT21Document2 pagesSPT21Bulog WaingapuNo ratings yet

- Latihan PPN - Multiple ChoiseDocument9 pagesLatihan PPN - Multiple ChoiseAcho SK8No ratings yet

- Contoh PPNDocument12 pagesContoh PPNMas John100% (1)

- Soal Ujian Teori PPN Dan PPNBMDocument5 pagesSoal Ujian Teori PPN Dan PPNBMDionysius VincentNo ratings yet

- Jawaban Rekonsiliasi Fiskal 1Document4 pagesJawaban Rekonsiliasi Fiskal 1Beni Elwin100% (1)

- Soal 76 Pajak 1Document46 pagesSoal 76 Pajak 1Agus Sostenes Sumitro50% (2)

- Contoh Menghitung PPH BadanDocument2 pagesContoh Menghitung PPH Badanbneepcmp100% (1)

- PPNDocument2 pagesPPNIta RositaNo ratings yet

- Contoh Soal PPH Pasal 24 &PPH Pasal 26Document3 pagesContoh Soal PPH Pasal 24 &PPH Pasal 26KinantiNo ratings yet

- Pertemuan Ke-5 - Perhitungan PPN Dengan DPP LainDocument3 pagesPertemuan Ke-5 - Perhitungan PPN Dengan DPP Lainrikka100% (1)

- SPT Tahunan PPH Op 1770s Dan 1770ssDocument54 pagesSPT Tahunan PPH Op 1770s Dan 1770ssstiekalpataruNo ratings yet

- Jawaban Soal Latihan Kup (Herlia Agustina)Document3 pagesJawaban Soal Latihan Kup (Herlia Agustina)Herlia AgustinaNo ratings yet

- Ujian Brevet Potput IAI-2Document2 pagesUjian Brevet Potput IAI-2Halimah AlsalehNo ratings yet

- Kunci Jawaban Soal Ujian Brevet Ab - Kup B 3.0Document7 pagesKunci Jawaban Soal Ujian Brevet Ab - Kup B 3.0kelvinxxx7No ratings yet

- SAP 12 Perhitungan PPN Dan PPN BMDocument35 pagesSAP 12 Perhitungan PPN Dan PPN BMAlfredo SamuelNo ratings yet

- TqaDocument4 pagesTqaDwi Anggoro WidiyantoNo ratings yet

- Soal UTS - Perpajakan1 - Gasal 2015 2016 v1Document7 pagesSoal UTS - Perpajakan1 - Gasal 2015 2016 v1Toni LeeNo ratings yet

- Pertemuan 11-Investasi Jangka Panjang (Saham Dan Obligasi) Dan Aspek FiskalDocument17 pagesPertemuan 11-Investasi Jangka Panjang (Saham Dan Obligasi) Dan Aspek FiskalastiningrumdamayantiNo ratings yet

- Contoh Pretest KupDocument8 pagesContoh Pretest Kupandi taraNo ratings yet

- UTS_EKONOMIDocument4 pagesUTS_EKONOMIDina OktarinaNo ratings yet

- KOREKSI FISKALDocument9 pagesKOREKSI FISKALKaris Putra0% (1)

- Latihan PPH OP 1770Document3 pagesLatihan PPH OP 1770Arie WidodoNo ratings yet

- Tabel Rekonsiliasi FiskalDocument8 pagesTabel Rekonsiliasi FiskalEdi SusantoNo ratings yet

- PBB_Rumah_StrataDocument4 pagesPBB_Rumah_Stratahow to make a pudding with fla vanillaNo ratings yet

- KUP Ujian Soal EssayDocument3 pagesKUP Ujian Soal EssayNiendwi Nur AriastiNo ratings yet

- PPH 4 (2) Perpajakan Indonesia Brevet - Dibuat Oleh TaslimDocument117 pagesPPH 4 (2) Perpajakan Indonesia Brevet - Dibuat Oleh TaslimJennifer AntonioNo ratings yet

- Lembar Jawaban Ujian 1 Brevet AbDocument2 pagesLembar Jawaban Ujian 1 Brevet AbFendi Dwi KurniawanNo ratings yet

- PPN Dan PPNBMDocument14 pagesPPN Dan PPNBMAmery CintyaaNo ratings yet

- Mekanisme PPN Lengkap (118694214) KELDocument9 pagesMekanisme PPN Lengkap (118694214) KELMuhammad Faried MaulanaNo ratings yet

- OPTIMASI PAJAKDocument33 pagesOPTIMASI PAJAKAzzahra Yuni PuspitaNo ratings yet

- OPTIMALKANDocument13 pagesOPTIMALKANandikaNo ratings yet

- AM 3A - Jenni Tesya Nathanya R - 4112001004 - Tugas 5 - PPN Dan PPNBMDocument12 pagesAM 3A - Jenni Tesya Nathanya R - 4112001004 - Tugas 5 - PPN Dan PPNBMJenni TesyaNo ratings yet

- Mekanisme Penyetoran PPN Kendaraan Bermotor Bekas Kegiatan 2Document4 pagesMekanisme Penyetoran PPN Kendaraan Bermotor Bekas Kegiatan 2dede noviyantiNo ratings yet

- PPH22-23-24Document23 pagesPPH22-23-24DX OFFICIALNo ratings yet

- 4 Koreksi FiskalDocument22 pages4 Koreksi Fiskaleffira100% (2)

- Manajemen Perpajakan - PPN Dan PPNBMDocument13 pagesManajemen Perpajakan - PPN Dan PPNBMKarTaNo ratings yet

- OPTIMASI PPNDocument95 pagesOPTIMASI PPNJeanita FionaNo ratings yet

- Factoring Leasing Dan Hybrid Financial InstrumentDocument22 pagesFactoring Leasing Dan Hybrid Financial InstrumentAntonius MulyonoNo ratings yet

- Perlakukan Perpajakan Atas Imbalan Yang Diterima PembeliDocument9 pagesPerlakukan Perpajakan Atas Imbalan Yang Diterima PembeliJoelisar OkayNo ratings yet

- PPN Dan PPNBM - RevisiDocument42 pagesPPN Dan PPNBM - RevisiNin DiNo ratings yet

![PPN] Strategi Manajemen PPN untuk Ekspor](https://imgv2-1-f.scribdassets.com/img/document/374676871/149x198/3ecf1303d4/1545345756?v=1)